Расчет текущей стоимости будущих денежных потоков. Расчет стоимости реверсии Расчет коэффициента дисконта

Метод Хоскольда используется в тех случаях, когда ставка дохода первоначальных инвестиций настолько высока, что маловероятно реинвестирование по той же ставке. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке:

где r 1 – норма возврата капитала; n – срок, через который возникает изменение стоимости (dep или арр ); r f – безрисковая ставка; sff (п, r f ) – фактор фонда возмещения.

В качестве безрисковой ставки доходности выбирается доступный инструмент на рынке, поэтому при изменении стоимости объекта недвижимости в будущем нет ограничений для применения данного метода.

Рассмотрим пример расчета ставки капитализации в методе капитализации по расчетным моделям.

Определите ставку капитализации и стоимость объекта недвижимости с годовым чистым операционным доходом 1 725 520 руб. (рассчитан в примере 3.4), если безрисковая ставка доходности установлена на уровне эффективной доходности ОФЗ к погашению, которая на дату проведения оценки составила 7,1% годовых. Премия за риск случайной потери (вложения в недвижимость) составляет 2,5%. Премия за риск инвестиционного менеджмента составляет 2,5%. Срок экспозиции аналогичных объектов на рынке составляет 6 месяцев. Нормативный срок службы оцениваемого здания составляет 100 лет. Доля земельного участка в оцениваемом объекте составляет примерно 20%. Хронологический возраст оцениваемого здания – 80 лет.

Решение. Решение представлено в в табл. 3.7.

Таблица 3.7

Пример расчета ставки капитализации

Ответ. Ставка капитализации для оцениваемого объекта недвижимости составляет 17,57%. Рыночная стоимость объекта недвижимости, рассчитанная в рамках метода капитализации по расчетным моделям, составляет округленно 9 821 000 руб.

Учет в ставке капитализации заемного капитала

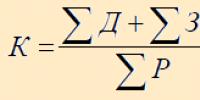

Если объект недвижимости приобретается с помощью собственного и заемного капитала, ставка капитализации должна удовлетворять требованиям доходности на обе части инвестиций. Величина ставки капитализации определяется методом связанных инвестиций, или техникой инвестиционной группы.

Общая ставка капитализации (R о) определяется как средневзвешенное значение:

где M – доля кредита в общей сумме инвестированного капитала (коэффициент ипотечной задолженности); R m – ипотечная постоянная (отношение ежегодных выплат по кредиту к сумме кредита); (1 – M ) – доля собственного капитала, инвестированного в объект; R e – ставка капитализации для собственного капитала.

Ставка капитализации для заемного капитала определяется на основе ипотечной постоянной. Ипотечная постоянная – отношение ежегодных выплат по кредиту к сумме кредита.

где i – ставка процента по кредиту; n – срок, на который выдан кредит.

Ставка капитализации для заемного капитала определяется на основе ипотечной.

Ставка капитализации для собственного капитала рассчитывается на основе ставки дисконтирования, прогнозного изменения стоимости и нормы возврата (формулы 3.11–3.13).

Доля собственного капитала – 40%; ставка процента по кредиту – 15% с ежегодным погашением; кредит предоставлен на 20 лет; ставка капитализации для собственного капитала – 12,5%. Определите общую ставку капитализации методом связанных инвестиций.

Решение. Рассчитаем ипотечную постоянную для кредита, предоставленного на 20 лет под 15% годовых по формуле (3.23)

Rm = 0,15 / (1 – (1+ 0,15) –20) = 0,15976;

Рассчитаем общую ставку капитализации по формуле (3.22)

R о = 0,6 · 0,15976 + 0,4 · 0,125 = 0,1459, или 14,59%.

Ответ. Общая ставка капитализации для оцениваемого объекта недвижимости составляет 14,59%.

3.4. Метод дисконтирования денежных потоков

В соответствии с пунктом 23г ФСО № 7 «Оценка недвижимости» метод дисконтирования денежных потоков применяется для оценки недвижимости, генерирующей или способной генерировать потоки доходов с произвольной динамикой их изменения во времени путем дисконтирования их по ставке, соответствующей доходности инвестиций в аналогичную недвижимость.

Метод дисконтирования денежных потоков (ДДП) позволяет оценить стоимость недвижимости на основе текущей стоимости прогнозируемых денежных потоков и текущей стоимости будущей продажи в конце прогнозного периода (реверсии).

Расчет стоимости объекта недвижимости методом ДДП производится по формуле

где V – текущая стоимость объекта недвижимости; CFj – денежный поток периода j -го года; j – порядковый номер года прогнозного периода; r – ставка дисконтирования; V term – стоимость последующей продажи (терминальной стоимости) в конце прогнозного периода; п – длительность прогнозного периода, лет.

Алгоритм расчета стоимости недвижимости методом ДДП

1. Определение прогнозного периода.

2. Прогнозирование величин денежных потоков от объекта недвижимости для каждого прогнозного года.

3. Расчет стоимости последующей продажи в конце прогнозного периода.

4. Расчет ставки дисконтирования.

5. Определение стоимости объекта недвижимости.

Определение прогнозного периода. Определение прогнозного периода зависит от объема информации, достаточной для долгосрочных прогнозов. Тщательно выполненный прогноз позволяет предсказать характер изменения денежных потоков на более долгий срок. Длительность прогнозного периода определяется продолжительностью стадии нестабильных денежных потоков оцениваемого объекта недвижимости.

В международной оценочной практике средняя величина прогнозного периода – 5–10 лет, в российской практике типичной величиной прогнозного периода является период длительностью 3–5 лет.

Прогнозирование величин денежных потоков от объекта недвижимости для каждого прогнозного года. В соответствии с п. 23ж и 23з ФСО № 7 «Оценка недвижимости» для недвижимости, которую можно сдавать в аренду, в качестве источника доходов следует рассматривать арендные платежи, в то время как оценка недвижимости, предназначенной для ведения определенного вида бизнеса (например, гостиницы, рестораны, автозаправочные станции), может проводиться на основе информации об операционной деятельности этого бизнеса путем выделения из его стоимости составляющих, не относящихся к оцениваемой недвижимости.

Рассмотрим базовый вариант расчета ожидаемого чистого операционного дохода на основе поступлений от арендных платежей.

Расчет чистого операционного дохода идет поэтапно: сначала определяют потенциальный валовой доход объекта, затем действительный валовой доход и в итоге чистый операционный доход объекта.

Прогнозирование величин денежных потоков требует:

♦ тщательного анализа на основе финансовой отчетности, представляемой заказчиком о доходах и расходах от объекта недвижимости в ретроспективном периоде;

♦ изучения текущего состояния рынка недвижимости и динамики изменения его основных характеристик;

♦ прогноза доходов и расходов на основе реконструированного отчета о доходах.

Порядок расчетов различных уровней дохода был рассмотрен при изучении метода прямой капитализации в параграфе 3.2. Расчет различных уровней дохода от объекта недвижимости можно представить формулами:

На практике российские оценщики рассчитывают чистые денежные потоки объекта недвижимости без учета особенностей финансирования, т. е. в методе ДДП дисконтируются величины чистого операционного дохода.

При оценке рыночной стоимости объекта недвижимости в качестве денежного потока выступает чистый операционный доход от объекта недвижимости.

Однако если необходимо оценить инвестиционную стоимость объекта недвижимости или стоимость при существующем использовании, то необходимо учитывать фактические расходы собственника или инвестора, следовательно, используются следующие уровни денежных потоков:

Налог на землю и налог на имущество необходимо вычитать из действительного валового дохода в составе операционных расходов.

Амортизационные отчисления не являются реальным денежным платежом, поэтому амортизация не входит в состав операционных расходов собственника.

Капитальные вложения, осуществляемые для поддержания оцениваемого объекта, необходимо вычитать из чистого операционного дохода в составе операционных расходов.

Платежи по обслуживанию кредита (выплата процентов и погашение долга) необходимо вычитать из чистого операционного дохода, если оценивается инвестиционная стоимость объекта (для конкретного инвестора).

Предпринимательские расходы владельца недвижимости необходимо включать в состав операционных расходов, если они направлены на поддержание необходимых характеристик объекта.

Расчет стоимости реверсии. Реверсия – стоимость будущей продажи объекта недвижимости в конце прогнозного периода.

Если рассматривать денежные потоки инвестора по объекту недвижимости, то вначале инвестор осуществляет инвестиции в объект, потом получает доходы от объекта и в конце владения продает объект, т. е. получает реверсию первоначально вложенных инвестиций.

Оценщику при расчете реверсии необходимо определить стоимость объекта недвижимости в конце прогнозного периода.

1) сравнительного подхода – в данном случае оценщик определяет цену будущей продажи исходя из анализа текущего состояния рынка, из мониторинга стоимости аналогичных объектов и предположений относительно будущего состояния объекта и будущего состояния рынка недвижимости;

2) доходного подхода – в данном случае оценщик исходя из предположения о выходе объекта недвижимости на постоянные стабильные денежные потоки к окончанию прогнозного периода использует метод капитализации дохода за год, следующий за годом окончания прогнозного периода, с использованием самостоятельно рассчитанной ставки капитализации;

3) затратного подхода – в данном случае оценщик рассчитывает стоимость последующей продажи как сумму прогнозной рыночной цены земельного участка и прогнозной стоимости объекта капитального строительства на момент окончания прогнозного периода.

Метод дисконтированных денежных потоков (ДДП) более сложен, детален и позволяет оценить объе кт в сл учае получения от него нестабильных денежных потоков, моделируя характерные черты их поступления.

Применяется метод ДДП, когда:

Предполагается, что будущие денежные потоки будут существенно отличаться от текущих;

Имеются данные, позволяющие обосновать размер будущих по токов денежных средств от недвижимости;

Потоки доходов и расходов носят сезонный характер;

Оцениваемая недвижимость – крупный многофункциональный коммерческий объект;

Объект недвижимости строится или только что построен и ввод: (или введен в действие).

Метод дисконтированных денежных потоков – наиболее универсальный метод, позволяющий определить настоящую стоимость буду щих денежных потоков. Денежные потоки могут произвольно изменять ся, неравномерно поступать и отличаться высоким уровнем риска. Это связано со спецификой такого понятия, как недвижимое имущество. Недвижимое имущество приобретается инвестором в основном изза опре деленных выгод в будущем. Инвестор рассматривает объект недвижимости в виде набора будущих преимуществ и оценивает его привлекательность с позиций того, как денежное выражение этих будущих преимуществ соотносится с ценой, по которой объект может быть приобретен.

Метод ДДП позволяет оценить стоимость недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости.

Алгоритм расчета метода ДДП.

1. Определение прогнозного периода.

Определение прогнозного периода зависит от объема информации, достаточной для долгосрочных прогнозов. Тщательно выполненный прогноз позволяет предсказать характер изменения денежных потоков на более долгий срок.

В международной оценочной практике средняя величина прогноз ного периода 510 лет, для России типичной величиной будет период длительностью 35 лет. Это реальный срок, на который можно сделать обоснованный прогноз.

2. Прогнозирование величин денежных потоков от объекта не движимости для каждого прогнозного года.

Прогнозирование величин денежных потоков, включая реверсию, требует:

тщательного анализа на основе финансовой отчетности, представ ляемой заказчиком о доходах и расходах от объекта недвижимости в ретроспективном периоде;

изучения текущего состояния рынка недвижимости и динамики изменения его основных характеристик;

прогноз доходов и расходов на основе реконструированного отчета о доходах.

При оценке недвижимости методом ДДП рассчитывается несколь ко видов дохода от объекта:

1) потенциальный валовой доход;

2) действительный валовой доход;

3) чистый операционный доход;

4) денежный поток до уплаты налогов;

5) денежный поток после уплаты налогов.

Денежный поток после уплаты налогов – это денежный поток до уплаты налогов минус платежи по подоходному налогу владельца недвижимости.

На практике российские оценщики вместо денежных потоков дис контируют доходы:

ЧОД (указывая, что объект недвижимости принимается как не отягощенный долговыми обязательствами),

Чистый поток наличности за вычетом расходов на эксплуатацию, земельного налога и реконструкцию,

Облагаемую налогом прибыль.

Особенности расчета денежного потока при использовании метода.

Поимущественный налог (налог на недвижимость), слагающийся из налога на землю и налога на имущество, необходимо вычитать из действительного валового дохода в составе операционных расходов.

Экономическая и налоговая амортизация не является реальным денежным платежом, поэтому учет амортизации при прогнозировании доходов является излишним.

Платежи по обслуживанию кредита (выплата процентов и пога шение долга) необходимо вычитать из чистого операционного дохода, если оценивается инвестиционная стоимость объекта (для конкретного инвестора). При оценке рыночной стоимости объекта недвижимости вы читать платежи по обслуживанию кредита не надо.

Предпринимательские расходы владельца недвижимости необходимо вычитать из действительного валового. дохода, если они направлены на поддержание необходимых характеристик объекта.

Текущая стоимость единицы – это величина, обратная накопленной сумме единицы, то есть текущая стоимость единицы, которая должна быть получена в будущем (рисунок 6.11).

Для ее определения из формулы FVn = PV·(1 + r)nнайдем PV.

PV = FVn·1/(1 + r)n = FVn·FМ2(r, n),

где FМ2(r, n) = 1/(1+ r)n – дисконтирующий множитель (множитель приведения), значения которого рассчитаны для разных значений (r) и (n) и представлены в соответствующих финансовых таблицах. Иногда его обозначают– PVIF (от англ. Present Value Interest Factor – процентный множитель текущей стоимости)

Рисунок 6.11 – Текущая стоимость реверсии

Экономический смысл множителя FМ2(r, n) состоит в том, что он показывает сегодняшнюю цену одной денежной единицы будущего, т.е. чему с позиции текущего момента равна одна денежная единица, генерируемая через (n) периодов от момента расчета при заданной процентной ставке (r). А т.к. знаменатель дроби больше единицы, то приведенная стоимость будет ниже будущей стоимости.

Пример. Сколько нужно вложить на счет в банке, приносящий 10% годовых, чтобы через 5 лет на нем было $100.

PV = 100 ·1/(1 + 0,1)5= 62,09.

Текущая стоимость аннуитета

Часто бывает так, что требуется оценить текущую стоимость серии будущих платежей, т. е. аннуитета. Как и в случае будущей стоимости аннуитета, аннуитет может быть обычный и авансовый.

Очевидно, что текущая стоимость n -периодного обычного аннуитета равна сумме текущих стоимостей всех будущих платежей (рис.).

Рисунок 6.12 – Текущая стоимость аннуитета

Обозначим текущую стоимость k -го платежа как (PVk). Тогда текущая стоимость каждого платежа будет равна:

PV1= А·1/(1 + r),

PV2= А·1/(1 + r)2,

………………………………..

PVn= А·1/(1 + r)n,

а текущая стоимость аннуитета

PVАpst = ΣPVk= А·Σ1/(1 + r)k,

где (k) изменяется от (1) до (n).

Обозначим 1/(1+r) через (q). Теперь полученную сумму можем записать как:

S = q + q2… + qn.

Умножив обе части этого уравнения на (q), получим:

S * q = q2… + qn+1.

Вычтя из полученного уравнения предыдущее, получим:

S * q – S = qn+1– q.

S = (qn+1– q) / (q – 1)

Теперь разделим числитель и знаменатель на (-q) (от этого значение дроби не изменится), подставим вместо (q) его значение (1/(1+r)), и получим:

S= (1– qn) / (1/ q – 1) = (1– 1/(1+r))n/(1+r–1) = (1– 1/(1+r)n)/r = (1– (1+r)-n)/r.

Полученное выражение представляет собой дисконтирующий множитель, обозначаемый (FМ4(r, n)).Его значения для различных значений (r) и (n), рассчитаны и табулированы (представлены в виде таблиц). Данный множитель обозначают также – PVIFA(r, n) – Present Value Interest Factor of Annuity (процентный множитель текущей стоимости аннуитета)

Экономический смысл дисконтирующего множителя FМ4(r, n) заключается в том, что он показывает, чему равна с позиции текущего момента величина будущего аннуитета с регулярными денежными поступлениями в размере одной денежной единицы.

Теперь формулу расчета текущей стоимости аннуитета можно записать, как:

PVАpst = А·(1– (1+r)-n)/r = А·FМ4(r, n).

Пример. Ежегодный платеж за аренду дачи составляет $1000, ставка 10%, срок аренды 2 года. Определить текущую стоимость платежей.

PV = 1000 (1– (1/(1+0,1)2) /0,1 = 1735,55.

Аналогично обычному аннуитету, вычисляется текущая стоимость для авансового аннуитета.

Как и в отношении будущей стоимости авансового аннуитета, определяемого по формуле:

FVАpre = FVАpst·(1+ r).

приведенная стоимость авансового аннуитета будет определяться по формуле:

PVАpre = PVАpst·(1+ r) = А·FМ4(r, n)·(1+ r) = А·((1 – (1+r)-(n-1))/r + 1).

Взнос на амортизацию единицы

(IAO – Installment of amortize one ).

Амортизация – процесс погашения (ликвидации) долга в течение определенного периода времени (рисунок 13).

Рисунок 6.13 – Погашение долга равными платежами

Данная функция позволяет определить, каким будет обязательный периодический платеж по кредиту, включающий выплату процентов и части основной суммы долга, и позволяющий погасить кредит в течение установленного срока.

Оказывается, для того, чтобы аннуитет погашал кредит, текущая стоимость этого аннуитета должна быть равна первоначальной сумме кредита. Используя формулу текущей стоимости аннуитета

PVА = А·(1– (1+r)-n)/r,

мы можем получить величину периодического платежа – взноса на амортизацию капитала:

А = PVА·r/(1– (1+r)-n) = PVА·FМ6(r, n),

где FМ6(r, n) = r/(1– (1+r)-n) – дисконтирующий множитель, значения которого рассчитаны для разных значений (r) и (n) и представлены в соответствующих финансовых таблицах.

Экономический смысл множителя FМ6(r, n) состоит в том, что он показывает величину периодических платежей необходимых для погашения одной денежной единицы через (n) периодов.

Каждый платеж состоит из двух частей: А = on + of,

где on – погашение процентов;

of – погашение кредита.

Пример. Какова величина ежегодного взноса в погашение кредита $20000, предоставленного на 5 лет под 13 % годовых.

А = 20000 · 0.1/(1 – 1/(1 + 0,13)5) = 5687

5687·5 = 28435 – сумма, уплачиваемая в возмещение кредита.

28435 – 20000= 8435 – сумма начисленных процентов.

Проценты исчисляются от непогашенной суммы долга на начало года.

Функции сложного процента взаимосвязаны (табл. 6.3).

Таблица 6.3 – Взаимосвязь функций сложного процента

| Прямые функции наращения | Обратные функции дисконтирования |

| Будущая стоимость единицы (накопленная сумма единицы): FМ1(r, n) = Sn= (1+ r)n | Коэффициент текущей стоимости единицы (фактор дисконтирования): FМ2(r, n) = DFn= 1/(1+ r)n= 1/ Sn |

| Накопление единицы за период (будущая стоимость аннуитета): FМ3(r, n) = Sn = ((1+r)n– 1)/r = = (FМ3(r, n) – 1)/r = (Sn– 1)/r | Текущая стоимость единичного аннуитета: FМ4(r, n) = Аn = (1– (1+r)-n)/r = = (1 – FМ2(r, n))/r = (1 – DFn)/r |

| Фактор фонда возмещения: FМ5(r, n) = r/((1 + r)n− 1) = = 1/ FМ3(r, n) = 1/Sn | Взнос на амортизацию денежной единицы: FМ6(r, n) = 1/ FМ4(r, n) = 1/Аn = = r/(1– (1+r)-n) |

Функции сложного процента применяются в оценке имущества с использованием доходного подхода.

Тема 7. ДОХОДНЫЙ ПОДХОД К ОЦЕНКЕ СТОИМОСТИ ПРЕДПРИЯТИЯ (БИЗНЕСА)

Основные положения доходного подхода.Метод капитализации дохода. Метод дисконтирования денежных потоков. Определение ставок дисконтирования.

Расчет стоимости объекта недвижимости методом ДДП производится по формуле:

где V- текущая стоимость объекта недвижимости;

CF j - денежный поток периода j-го года;

r - ставка дисконтирования;

Vterm - стоимость последующей продажи (реверсии) в конце прогнозного периода;

п - длительность прогнозного периода, лет.

Алгоритм расчета метода ДДП.

- 1. Определение прогнозного периода.

- 2. Прогнозирование величин денежных потоков от объекта недвижимости для каждого прогнозного года.

- 3. Расчет стоимости реверсии.

- 4. Расчет ставки дисконтирования

- 5. Определение стоимости объекта недвижимости

Определение прогнозного периода.

Длительность прогнозного периода определяется продолжительностью стадии нестабильных денежных потоков оцениваемого объекта недвижимости.

В международной оценочной практике средняя величина прогнозного периода 5-10 лет, в российской практике типичной величиной прогнозного периода является период длительностью 3-5 лет.

Прогнозирование величин денежных потоков от объекта недвижимости для каждого прогнозного года.

Расчет различных уровней дохода от объекта недвижимости можно представить формулами:

ПВД = Площадь _ Ставка арендной платы (4.28)

ДВД = ПВД - Потери от незанятости и при сборе арендной платы + Прочие доходы (4.29)

ЧОД = ДВД - Операционные расходы владельца недвижимости, связанные с недвижимостью (4.30)

На практике российские оценщики рассчитывают чистые денежные потоки объекта недвижимости без учета особенностей финансирования, т.е. в методе ДДП дисконтируются величины чистого операционного дохода.

При оценке рыночной стоимости объекта недвижимости в качестве денежного потока выступает чистый операционный доход от объекта недвижимости.

Однако если необходимо оценить инвестиционную стоимость объекта недвижимости или стоимость при существующем использовании, то необходимо учитывать фактические расходы собственника или инвестора, следовательно, используются следующие уровни денежных потоков:

Денежный поток до уплаты налогов = ЧОД - Капиталовложения - Обслуживание кредита + Прирост кредитов. (4.31)

Денежный поток для недвижимости после уплаты налогов =

Денежный поток до уплаты налогов - Платежи по подоходному налогу владельца недвижимости. (4.32)

Налог на землю и налог на имущество необходимо вычитать из действительного валового дохода в составе операционных расходов.

Экономическая и налоговая амортизация не является реальным денежным платежом, поэтому амортизация не входит в состав операционных расходов собственника.

Капитальные вложения, осуществляемые для поддержания оцениваемого объекта, необходимо вычитать из чистого операционного дохода в составе операционных расходов.

Платежи по обслуживанию кредита (выплата процентов и погашение долга) необходимо вычитать из чистого операционного дохода, если оценивается инвестиционная стоимость объекта (для конкретного инвестора).

Расчет стоимости реверсии.

Реверсия - это стоимость будущей продажи объекта недвижимости в конце прогнозного периода.

Если рассмотреть денежные потоки инвестора по объекту недвижимости, то вначале инвестор осуществляет инвестиции в объект, потом получает доходы от объекта и в конце владения продает объект, т.е. получает реверсию первоначально вложенных инвестиций.

Оценщику при расчете реверсии необходимо определить стоимость объекта недвижимости в конце прогнозного периода.

- 1) сравнительного подхода, в данном случае оценщик определяет цену будущей продажи, исходя из анализа текущего состояния рынка, из мониторинга стоимости аналогичных объектов и предположений относительно будущего состояния объекта и будущего состояния рынка недвижимости;

- 2) доходного подхода, в данном случае оценщик, исходя из предположения о выходе объекта недвижимости на постоянные стабильные денежные потоки к окончанию прогнозного периода, использует метод капитализации дохода за год, следующий за годом окончания прогнозного периода, с использованием самостоятельно рассчитанной ставки капитализации;

- 3) затратного подхода, в данном случае оценщик рассчитывает стоимость последующей продажи, как сумму прогнозной величины рыночной стоимости земельного участка и стоимости воспроизводства (или замещения) оцениваемого объекта на момент окончания прогнозного периода;

- 4) допущения относительно изменения стоимости объекта недвижимости в течение прогнозного периода.

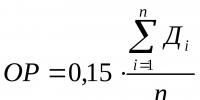

Определение ставки дисконтирования.

Ставка дисконтирования - это ожидаемая ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования или, другими словами, это ожидаемая ставка дохода по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска на дату проведения оценки.

Ставка дисконтирования отражает взаимосвязь «риск - доход», а также различные виды риска, присущие этой недвижимости.

Теоретически ставка дисконтирования для объекта недвижимости должна прямо или косвенно учитывать следующие факторы:

- · безрисковую доходность на рынке;

- · компенсацию за риск вложения в недвижимость;

- · компенсацию за низкую ликвидность;

- · компенсацию за инвестиционный менеджмент.

В процессе оценки необходимо учитывать, что существуют номинальные ставки (включающие в себя инфляцию) и реальные ставки (очищенные от инфляции). При пересчете номинальной ставки в реальную и наоборот целесообразно использовать формулу американского экономиста И. Фишера:

r н = r р + I инф + r р * I инф, (4.33)

r р = (r н - I инф)/(1 + I инф), (4.34)

где r н - номинальная ставка;

r р - реальная ставка;

I инф - индекс инфляции (годовой темп инфляции).

Важно отметить, что при использовании номинальных потоков доходов ставка дисконтирования должна быть рассчитана в номинальном выражении, а при реальных потоках доходов - ставка дисконтирования в реальном выражении.

Денежные потоки и ставка дисконтирования должны соответствовать друг другу и одинаково исчисляться. Результаты расчета текущей стоимости будущих денежных потоков в номинальном и реальном исчислениях одинаковы.

В западной практике для расчета ставки дисконтирования применяются следующие методы:

- 1) метод кумулятивного построения;

- 2) метод сравнения альтернативных инвестиций;

- 3) метод выделения;

- 4) метод мониторинга.

Метод кумулятивного построения основан на предпосылке, что ставка дисконтирования является функцией риска и рассчитывается как сумма всех рисков, присущих каждому конкретному объекту недвижимости.

Ставка дисконтирования (r) рассчитывается по формуле:

r = r f + p 1 + p 2 + p 3 , (4.35)

где r f - безрисковая ставка дохода;

p 1 - премия за риск вложения в недвижимость

p 2 - премия за низкую ликвидность недвижимости

p 3 - премия за инвестиционный менеджмент.

Метод кумулятивного построения подробно рассмотрен в параграфе 5.1. данной главы при расчете ставки капитализации с учетом возмещения капитальных затрат.

Метод сравнения альтернативных инвестиций применяется чаще всего при расчете инвестиционной стоимости объекта недвижимости. В качестве ставки дисконтирования могут быть взяты:

требуемая инвестором доходность (задается инвестором);

ожидаемая доходность альтернативных проектов и финансовых инструментов, доступных инвестору.

· Метод выделения - ставка дисконтирования, как ставка сложного процента, рассчитывается на основе данных о совершенных сделках с аналогичными объектами на рынке недвижимости.

Метод мониторинга основан на регулярном мониторинге рынка, отслеживании по данным сделок основных экономических показателей инвестиций в недвижимость, в том числе ставки дисконтирования.

Рассмотрим пример расчета рыночной стоимости объекта недвижимости методом дисконтирования денежных потоков.

Исходные данные по объекту недвижимости представлены в таблице 4.4 в номинальном выражении. Прогнозный период определен равным 3 годам.

Таблица 4.4. Данные по оцениваемому объекту недвижимости

|

Показатели |

Прогнозный период |

||||

|

Общая площадь объекта, (S) кв.м. |

|||||

|

Арендная ставка, включая НДС, (Cар) руб./кв.м.в год |

|||||

|

Коэффициент потерь от недозагрузки и неуплаты арендных платежей (К потерь), отн ед. |

|||||

|

Операционные расходы |

|||||

|

Затраты по страхованию, тыс. руб. в год |

|||||

|

Налог на имущество (на уровне 2,2% от остаточной балансовой стоимости здания), тыс. руб. в год |

|||||

|

Земельная арендная плата, тыс. руб. в год |

|||||

|

Ремонт и поддержание текущего состояния объекта недвижимости, тыс. руб. в год |

Капиталовложения в оцениваемый объект не требуются, за исключением ежегодных расходов на замещение.

Ставка капитализации рассчитана в данном случае методом рыночной экстракции равна 18,2% (см. табл. 4.3).

Ставка дисконтирования определена в таблице 4.5.

Таблица 4.5. Определение ставки дисконтирования

|

Показатели |

Определение величины показателя |

|

|

Безрисковая ставка (r f), % |

В качестве безрисковой ставки взята доходность ОФЗ к погашению, которая на дату проведения оценки составила 7,1 % годовых. |

|

|

Премия за риск вложения в недвижимость (р 1),% |

||

|

Премия за риск низкой ликвидности (р 2), % |

Срок экспозиции (Тэксп) на сегменте оцениваемого объекта составляет 4 месяца. p 2 = r f Тэксп; p 2 = 7,1% 0,33 = 2,4% |

|

|

Премия за риск инвестиционного менеджмента (р 3), % |

Определена экспертно на среднем уровне, принята равной 2,5% |

|

|

Ставка дисконтирования (r) |

Определена методом кумулятивного построения r = 7,1 + 2,5 + 2,4 + 2,5 = 14,4 % |

Решение. Расчет рыночной стоимости объекта недвижимости методом дисконтирования денежных потоков в рамках доходного подхода представлен в таблицах 4.6-4.7.

Таблица 4.6.

Расчет денежных потоков

|

Показатели |

Прогнозный период |

||||

|

Потенциальный валовой доход (ПВД), тыс. руб. в год ПВД = S C ар |

|||||

|

Действительный валовой доход, тыс. руб. в год ДВД = ПВД (1 - К потерь) |

|||||

|

Затраты по управлению, (на уровне 2 % от ПВД), тыс. руб. в год |

|||||

|

Операционные расходы, тыс.руб. в год (складываем соответствующие показатели 4.1-4.5 из таблицы 5.9) |

|||||

|

Денежный поток (для недвижимости используют ЧОД), тыс.руб. в год NOI = ДВД - ОР |

Таблица 4.7.

Расчет стоимости объекта недвижимости

|

Показатели |

Прогнозный период |

||||

|

Денежный поток, тыс.руб. в год СF=NOI = ДВД - ОР |

|||||

|

Текущая стоимость денежных потоков (ЧОД), руб. |

|

|

|

||

|

Стоимость продажи объекта в конце прогнозного периода (стоимость реверсии) (Vterm), тыс. руб. V term = ЧОД 2010 /R |

|||||

|

Текущая стоимость реверсии, руб. |

34313,8/1,144 3 = |

||||

|

Рыночная стоимость объекта недвижимости, рассчитанная методом дисконтирования денежных потоков, тыс.руб. (формула 4.27) |

(4 271,5 + 4 070,2 + 3 945,6) + 22 918,7 = |

Рыночная стоимость объекта недвижимости, рассчитанная в рамках метода дисконтирования денежных потоков, составляет округленно 35 206 000 рублей.

Денежный поток от реверсии представляет собой наиболее вероятную цену продажи объекта в конце периода владения, которая может быть спрогнозирована в явном виде или в соответствии

с принципом ожидания может быть определена как текущая стоимость потока доходов, который оцениваемый актив мог бы генерировать в оставшийся до конца экономической жизни период времени .

Определение стоимости объекта недвижимости в постпрогнозный период основано на предпосылке о том, что недвижимость способна приносить доход и по окончании прогнозного периода. Предполагается, что после окончания прогнозного периода доходы от объекта недвижимости стабилизируются, и в остаточный период будут иметь место стабильные долгосрочные темпы роста или бесконечные равномерные доходы.

Чистый доход собственника от продажи актива можно определить как доход, равный разности цены продажи актива за вычетом долговых обязательств и расходов, связанных с продажей актива.

На практике принято использовать три способа прогноза цены продажи.

1. Прогноз цены продажи в абсолютном денежном выражении.

2. Прогноз цены продажи на основе процентного изменения стоимости за холдинговый период (период владения).

3. Прогноз цены на основе оценки известными методами оценки рыночной стоимости актива в конце прогнозного периода.

Первый способ является достаточно редким в практике оценки. Он, как правило, используется, когда существует отдельный договор на продажу объекта по заранее оговоренной фиксированной цене, например опцион на покупку собственности в конце срока аренды. Этот способ может быть использован и при оценке арендованных на длительный срок объектов недвижимости при условии, что продажа происходит задолго до окончания сроков аренды. В этом случае стоимость реверсии рассчитывается как текущая на момент продажи стоимость недополученных арендных платежей по достаточно низкой ставке дисконтирования. Известно, что ставка дисконтирования отражает риски недополучения или потерь доходов. Чем выше эти риски, тем выше ставка дисконтирования. В данном случае при наличии заключенных договоров риски неполучения доходов минимальны, и, следовательно, ставка дисконтирования должна быть невысокой.

Второй способ оценки стоимости реверсии базируется на анализе либо ежегодного, либо итогового процента изменения стоимости за холдинговый период. При этом предполагается, что данные о проценте изменения должны быть извлечены из рынка на основе ретроспективного анализа динамики изменения цен по сопоставимым объектам. При использовании метода итогового процента цена реверсии рассчитывается путем увеличения (уменьшения) первоначальной рыночной стоимости на величину итогового процента .

При использовании метода ежегодного процента цена продажи определяется по кумулятивной схеме:

V n = V 0 (1 + i ) k , (5.5)

где V 0 - первоначальная рыночная стоимость, ден. ед.; i - ежегодный процент ее изменения; k - длительность холдингового периода, лет.

Третий способ оценки стоимости реверсии основан на использовании оценки рыночной стоимости продаваемого актива известными методами, но на дату окончания прогнозного периода. Так, с точки зрения доходного подхода реверсию необходимо рассматривать как продажу новому владельцу прав получения будущих доходов.

Для расчета стоимости компании в постпрогнозный период можно использовать модель Гордона.

Модель Гордона имеет следующие основные предположения :

В остаточный период величины износа и капиталовложений равны;

Прогнозный период должен продолжаться до тех пор, пока темпы роста компании не стабилизируются; предполагается, что в остаточный период должны сохраняться стабильные долгосрочные темпы роста;

Величина остаточной стоимости рассчитывается на конец прогнозного периода, соответственно дисконтироваться должны по последнему прогнозному периоду .

Расчет остаточной стоимости по модели Гордона выглядит следующим образом:

где V ост - остаточная стоимость, ден. ед.; ЧОД п - доход в постпрогнозный период; i - cтавка дисконта; g - долгосрочные темпы роста дохода.

Данный метод предполагает капитализацию годового дохода постпрогнозного периода в показатели стоимости при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконта и долгосрочными темпами роста. При отсутствии в прогнозе темпов роста коэффициент капитализации будет равен ставке дисконта. При этом прогнозный период должен продолжаться до тех пор, пока темпы роста компании не стабилизируются. Полученная таким образом остаточная стоимость компании в постпрогнозный период определена на момент окончания прогнозного периода.