Срок сдачи единой упрощенной налоговой декларации. Единая (упрощенная) налоговая декларация

Упрощенная налоговая декларация утверждена приказом Минфина №62н от 10.07.2007г. Она предназначена для сокращения форм отчетности, когда в силу каких-то обстоятельств предпринимательская деятельность не велась в течение любого из налоговых периодов.

В соответствии с выбранной системой налогообложения налогоплательщик должен все равно отчитаться. Если деятельность не велась: не было операций по расчетным счетам и кассе организации, а также не отсутствовал объект налогообложения, необходимо сдать нулевые декларации. В данной ситуации целесообразно заполнить одну форму единой упрощенной налоговой декларацию.

В случае нарушения одного из критериев отсутствия деятельности (прописаны в ст. 80 НК РФ), налогоплательщику нужно сдавать декларации по всем налогам, указывая нулевые показатели. Данное требование касается юридических лиц и ИП.

Что значит отсутствие движений по расчетным счетам и кассе?

С первого взгляда может показаться, что это самый простой пункт. Нет деятельности – нет денег. Зато есть нюансы. Во-первых, в организации должен числиться директор. Следовательно, ему нужно обязательно выплачивать заработную плату,

с которой начисляются страховые взносы. Во-вторых, если открыт расчетный счет, банк может взымать ежемесячную комиссию

за ведение счета.

С первого взгляда может показаться, что это самый простой пункт. Нет деятельности – нет денег. Зато есть нюансы. Во-первых, в организации должен числиться директор. Следовательно, ему нужно обязательно выплачивать заработную плату,

с которой начисляются страховые взносы. Во-вторых, если открыт расчетный счет, банк может взымать ежемесячную комиссию

за ведение счета.

В-третьих, с того же расчетного счета деньги могут снять по инкассовому поручению (от налоговой или фондов) или по решению суда. Вот и получается, что деятельности вроде нет, а по банковским выпискам операции по денежным средствам идут. И выполнение п.3 ст.80 НК РФ, как необходимого условия для заполнения упрощенной декларации, практически невозможно.

Что можно предпринять? Если денег нет физически ни в кассе, ни на банковском счете, будет числиться задолженность по зарплате сотрудникам и налогам. Тогда, в принципе, можно заполнять декларацию. Как вариант, собственник фирмы может внести платеж по страховым взносам лично от себя, через пункт приема платежей (сберкасса, оплата по карте и т.д.).

Но нет никаких гарантий, что к организации не будут применены санкции в виде административной ответственности. В любом случае, перед заполнением декларации нужно убедиться, что не было никаких операций по снятию или поступлению денег на расчетном счете.

Для индивидуального предпринимателя все намного проще. Если у него нет сотрудников, следовательно, нет обязанности по начислению зарплаты и перечислению страховых взносов. Себе зарплату он имеет право не начислять. Но до 31 декабря он обязан перечислить в Пенсионный фонд фиксированные страховые взносы.

Кто сдает?

Как говорилось выше – это юридические лица и ИП, кроме тех, кто не может выполнить условия

ст.80 НК РФ. Упрощенную налоговую декларацию сдают только на общей системе налогообложения.

Как говорилось выше – это юридические лица и ИП, кроме тех, кто не может выполнить условия

ст.80 НК РФ. Упрощенную налоговую декларацию сдают только на общей системе налогообложения.

Упрощенную декларацию нельзя сдать, если основной Это связано с тем, что у налогоплательщика объектом налогообложения является физический показатель и базовая доходность. Даже если деятельность не ведется, они остаются неизменны. Поэтому, чтобы не платить налог и не заполнять отчетность организациям на ЕНВД нужно сниматься с учета в качестве плательщика налога на вмененный доход. Если отсутствие деятельности временное явление, то отчитываться необходимо в установленные законодательством сроки – до 20 числа после окончания квартала.

Также невозможно применение упрощенной налоговой декларации для налогов, по которым представляется ежемесячная отчетность. К ним относят: акцизы, налог на добычу полезных ископаемых и на игорный бизнес.

Еще одна ситуация связана с налогом НДС. В отчете по налогу на добавочную стоимость в некоторых случаях нужно отражать операции, которые не являются объектом налогообложения – по внешнеэкономической деятельности. Стоимость проданных товаров, работ или услуг, местом реализации которых не является Россия, нужно показать в седьмом разделе декларации по НДС.

И последний случай, когда организация не сможет отчитаться по упрощенной декларации – наличие основных средств. Из этого нужно представлять декларацию по налогу на имущество, т.к. есть объект налогообложения.

Годовая упрощенная налоговая декларация заменит отчетность по прибыли, НДС, налогу на имущество и НДФЛ при отсутствии объектов налогообложения. Представлять отчет в налоговую инспекцию за год нужно до 20 января. Способы отправки стандартные: лично, через представителя (нужно оформить доверенность, а если налогоплательщик является ИП ее нужно дополнительно заверить у нотариуса), отправить по почте ценным письмом, через электронную отчетность.

Нулевая отчетность или упрощенная декларация?

Что же все-таки выбрать: единую декларацию или нулевые отчеты по каждому из налогов? Основной критерий выбора в данном случае – соблюдение всех условий, предписанных статьей 80 НК РФ. Если условие по денежным средствам относится ко все деятельности фирмы, а точнее ее отсутствию, то второе условие – отсутствие объекта налогообложения, должно соблюдаться сразу для всех налогов, по которым декларация заменяет формы отчетности.

Но самое главное преимущество отдельных «нулевок» в том, что налоговая инспекция может расценить необоснованность применения упрощенной декларации и тогда будут начислены штрафы за несвоевременную сдачу налоговой отчетности.

При УСН

Организации на упрощенной системе могут представить по своему желанию нулевую декларацию УСН или единую упрощенную декларацию. Но, по сути, в таком выборе нет необходимости. Так ка единая декларация заменяет отчетность по нескольким налогам, для которых, в большинстве случаев, налоговым периодом является квартал (три месяца), на УСН она теряет смысл.

Декларация на упрощенке сдается раз в год и сама по себе эта система налогообложения заменяет те же налоги, что и единая (кроме НДФЛ). К тому же всегда сохраняется риск, что налоговая инспекция может признать неправомерным представление упрощенной декларации.

Как заполнить и когда сдается?

Единая упрощенная декларация располагается на двух листах. Но организации и ИП заполняют только первый лист. Второй предназначен для физических лиц, незарегистрированных в качестве ИП и не имеющих ИНН.

В самом верху страницы нужно заполнить ячейки с номером ИНН. У организаций он состоит из 10 цифр, поэтому в первых двух ячейках нужно поставить 0. КПП заполняют только юридические лица. В номере страницы в первых двух ячейках также ставят 0.

Нужно указать, что декларацию сдают в первый раз. Для этого в ячейке Вид документа нужно поставить значение 1. Если в отчет вносились изменения и его представляют повторно, то в этой ячейке ставят значение 3, а через дефис порядковый номер корректировки. В ячейках «Отчетный год» ставят год за который представляются сведения.

Далее нужно прописать наименование налогового органа и его код, в который представляется отчет. Затем организация заполняет свое наименование. Индивидуальный предприниматель пишет полностью свою фамилию, имя и отчество. На данный момент коды ОКАТО заменены ОКТМО. Поэтому прописывать в соответствующих ячейках нужно именно ОКТМО. Форму декларации менять не стали, но ФНС выпустила письмо № ЕД-4-3/18585 17.10.2013г, регламентирующее эту поправку в законодательстве.

Код ОКВЭД (вид экономической деятельности) заполняется согласно или . У фирмы может быть зарегистрировано несколько видов деятельности, но нужно проставить именно основной.

Затем нужно заполнить таблицу по налогам, по которым не было объекта налогообложения. Наименования нужно проставлять в том порядке, в котором они идут в Налоговом Кодексе, а сами номера глав укажите во второй графе.

В третьей графе ставится отчетный год, за который предоставляют сведения. Коды для четвертой графы:

- 03 – для сведений за I квартал;

- 06 – для сведений за первое полугодие;

- 09 – для сведений за девять месяцев;

- 00 – для сведений за год.

Если отчет подписывает руководитель организации или сам индивидуальный предприниматель, то в подтверждении достоверности данных они ставят свои фамилии, инициалы, подписи и печати (у ИП может и не быть печати) . Предприниматель заполняет информацию о себе в строках «Для физического лица». Обязательно указывается дата представления отчета. При сдаче декларации через представителя обязательно пишут реквизиты доверенности: номер и дату, когда она выдана.

Упрощенную декларацию сдают по итогам: квартала, полугодия, девяти месяцев и года. Срок сдачи в налоговую инспекцию – до 20 числа месяца, следующего за окончанием налогового периода.

Более детально о том, когда и как сдаётся документ, вы узнаете из .

Ответственность

Нарушив сроки сдачи отчета, можно навлечь на организацию штраф в соответствии со ст. 126 НК РФ –200 рублей. Если фирма или ИП уклоняется от представления отчета, штраф составит 10000 рублей. Для физического лица эта сумма будет равна 1000 рублей.

Если брать общие требования законодательства к представлению налоговой отчетности, то за просрочку организации и предпринимателей штрафуют (требование ст. 119 НК РФ). Штрафные санкции в этом случае равны 5% от суммы, указанной в декларации к уплате (не меньше 1000 руб.). Единая декларация не содержит сумм к уплате.

Итак, упрощенную декларацию сдают налогоплательщики на ОСНО при отсутствии предпринимательской деятельности (выручки, расходов) в течение налогового или отчетного периода.

Право на ее представление можно получить только при строжайшем соблюдении двух условий налогового законодательства: нет операций с денежными средствами, и, отсутствует объект налогообложения. Декларация заменяет нулевую отчетность сразу по нескольким видам налогов. Сдавать в налоговую инспекцию ее нужно до двадцатого числа после окончания квартала или года.

Но все же лучше не полениться и заполнить нулевую отчетность по всем декларациям. Это снизит риск того, что налоговая может оспорить право отправки единой декларации. Последствия такого решения – штрафы за просроченную налоговую отчетность.

Какие компании вправе сдавать единую декларацию взамен отдельных?

Могут сдавать организации и предприниматели, только если в течение отчетного (налогового) периода у них одновременно:

- не было движения средств на расчетных счетах и в кассе;

- не возникало объектов налогообложения по тем налогам, плательщиками которых они признаются.

То есть если компания числится в ЕГРЮЛ, но у нее нет ни имущества, ни операций по счету, можно отчитаться одной декларацией. Сдавать отдельные отчеты по всем налогам не обязательно.

Какие налоги можно включить в единую декларацию?

В единой декларации вы вправе отразить лишь те налоги, налоговым периодом для которых является квартал или календарный год. Например, налог на прибыль, налог на имущество и др. Можно даже отчитаться по упрощенке (письмо ФНС России от 8 августа 2011 г. № АС-4-3/12847@).

При этом сведения о НДС можно вписать в единую декларацию, если отсутствуют любые операции, которые надо отражать в отчетности по этому налогу. Возьмем, к примеру, продажу товаров, местом реализации которых Россия не признается. Такая операция под НДС не подпадает. Но эту сделку надо показать в разделе 7 декларации по НДС. Если у вашей компании была такая реализация, то включить НДС в упрощенный отчет нельзя.

В единой декларации нельзя показать сведения о налогах, налоговым периодом по которым является месяц. Например, у плательщика акцизов целый год не было объектов налогообложения. Движения денег тоже не происходило. Несмотря на это, компания обязана сдавать нулевые декларации по акцизам. Включить данные по этим платежам в единый отчет нельзя.

Когда и в какой форме отчитываться?

Сдать единую декларацию надо не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, девятью месяцами, календарным годом. Допустим, вы включаете в отчет данные о НДС (за IV квартал), налоге на прибыль и налоге на имущество (за 2013 год). Тогда сдать отчет надо не позднее 20 января 2014 года.

Составляя единую (упрощенную) декларацию, руководствуйтесь формой и порядком, которые утверждены приказом Минфина России от 10 июля 2007 г. № 62н.

Что будет, если вовремя не сдать упрощенную декларацию?

Инспекторы выпишут штраф за каждую несданную нулевку. Вернемся к нашему примеру: у компании отсутствуют объекты по НДС, налогу на прибыль и налогу на имущество. Организация вовремя не представила ни единую декларацию, ни нулевки. При сдаче их с опозданием инспекторы начислят штраф на сумму 3000 руб.: по 1000 руб. за каждый несданный отчет (ст. 119 НК РФ). Если отчетность вообще не будет сдана, то могут заблокировать счет, а штраф выписать только по результатам проверки. Кроме того, по заявлению ИФНС суд может оштрафовать должностное лицо на сумму от 300 до 500 руб. (ст. 15.5 КоАП РФ).

Что заменяет единая упрощенная налоговая декларация — вопрос, которым задаются те предприятия и предприниматели, которые в силу каких-либо обстоятельств не имели объекта налогообложения в отчетном периоде. Рассмотрим этот вопрос подробнее .

Когда можно заменить налоговые отчеты (декларации) на единую упрощенную

- в течение периода, за который подается декларация, не было никаких движений денежных средств, так или иначе связанных с функционированием предприятия (работой ИП), по счетам в банках и по кассе;

- в течение того же периода отсутствовали объекты налогообложения по налогам (сборам), которые налогоплательщик уплачивает в рамках используемого им налогового режима.

Если эти условия соблюдаются — можно сдавать в налоговые органы ЕУД вместо комплекта нулевых отчетов по применяемым налогам.

Заметим, что требования к указанным условиям являются достаточно жесткими. Поэтому ситуация, когда эти требования выполняются, является достаточно редкой.

Подробнее о нюансах выполнения условий предоставления ЕУД читайте: .

Порядок формирования ЕУД (далее — Порядок) представлен подробно в приказе Минфина РФ от 10.07.2007 № 62н. Из содержания подп.9 п. 7 Порядка можно заключить, что ЕУД может заменять собой только налоги, по которым отчет подается за год или за квартал. То есть:

- налог на прибыль;

- налог на имущество;

- транспортный налог;

- земельный налог;

- водный налог;

- налог при спецрежиме УСН.

- налог при спецрежиме ЕСХН.

При этом действует правило, по которому отчитываться нужно не по всем перечисленным налогам, а только по тем, по которым потенциально может иметься объект налогообложения. Например:

- если предприятие не является плательщиком налога на транспортные средства по ст. 357 НК РФ, то ему не нужно ни подавать нулевой отчет по транспортному налогу, ни включать эти сведения в ЕУД;

- если предприятие не владеет земельными объектами, по которым ему следует платить налог по ст. 388 НК РФ — точно так же, ни расчет по земельному налогу, ни соответствующий раздел ЕУД (в случае подачи ЕУД) формировать не надо;

- при отсутствии объекта налогообложения, указанного в ст.333.9 НК РФ, подавать декларацию по водному налогу или указывать соответствующую информацию в ЕУД не нужно;

- если предприятие не имеет имущество, указанное в ст.374 НК РФ, то необходимости в представлении налоговой декларации по налогу на имущество или формировании соответствующего раздела ЕУД не возникает.

Плательщикам на УСН и ЕСНХ более целесообразно представлять не ЕУД, а нулевую декларацию по УСН/ единому сельскохозяйственному налогу, поскольку представляются они раз в году и срок их представления позже срока представления ЕУД.

Таким образом, ЕУД чаще всего заменяет собой декларацию по налогу на прибыль и по НДС.

ОБРАТИТЕ ВНИМАНИЕ! Чтобы сдавать ЕУД вместо декларации по НДС должно выполняться еще одно условие: у отчитывающегося лица не должно быть операций, которые не признаются объектом налогообложения по НДС, но при этом отражаются в разделе 7 декларации по НДС. Например, операций за пределами РФ. Если же такие операции были — нужно сдавать декларацию по НДС.

Какие налоги (сборы) не может заменять единая декларация

ЕУД не может заменять те налоги, по которым налоговый период — месяц:

- акцизы;

- НДПИ (на добычу полезных ископаемых);

- налог на игорный бизнес.

По акцизам и НДПИ, в случае если предприятие подпадает под них, но объект налогообложения отсутствует, всегда подаются нулевые декларации по данному виду налога.

В отношении игорного бизнеса, помимо «неформатного» периода, действует еще и порядок уплаты самого налога: если у налогоплательщика есть игровые объекты, подлежащие налогообложению, декларация по ним не может быть нулевой.

Нулевой также не может быть декларация по ЕНВД. Это объясняется тем, что при ЕНВД налог рассчитывается от физического показателя, и в случае если в отчетном периоде налогоплательщик не вел деятельность, он все равно должен заплатить налог и подать декларацию по ЕНВД с ненулевыми показателями. Поэтому ЕУД, по своей сути, не может заменить собой отчетность по ЕНВД.

Несмотря на возможность выбора ЕУД при налоговых режимах УСН и ЕСХН, многие налогоплательщики задаются вопросом о целесообразности замены деклараций по этим режимам на ЕУД. Как правило, в случае отсутствия объекта налогообложения на УСН или ЕСХН предпочитают подать именно нулевку по УСН (ЕСХН). Так как при этом обязанности налогоплательщика по отчетности будут выполнены, а вопросов по правомерности применения ЕУД и необходимости подавать уточнения в случае нарушения условий по ЕУД не возникнет.

Больше о применении спецрежимов УСН, ЕСХН и ЕНВД узнайте из наших рубрик:

- «УСН » ;

Итоги

ЕУД заменяет собой отчетность по налогам, которые обязан рассчитывать и уплачивать налогоплательщик в рамках применяемого им налогового режима и по которым в отчетном периоде отсутствовал объект налогообложения. ЕУД заменяет собой только те налоги, по которым налоговым периодом является год или квартал. ЕУД можно сдавать только при выполнении достаточно жесткого ряда условий. Во всех остальных случаях следует подавать налоговые декларации по соответствующему виду налога в порядке, установленном законодательством.

Среди всех многочисленных форм отчетности есть одна форма, которую давно никто не менял, мало по ней поправок и разъяснений, она проста в заполнении и срок сдачи ее – до 20 июля 2018 года за 2 квартал. И это единая (упрощенная) налоговая декларация.

Кому нужна эта декларация и кто ее обязан сдавать?

Это самый важный вопрос и с него мы и начнем наше «знакомство» с единой упрощенной декларацией. Сразу обращаю внимание на то, что эта декларация никоим образом не связана с применением УСН (упрощенной системы налогообложения). Слово «упрощенная» в ней применяется только по причине простоты ее заполнения.

Как я люблю всегда делать, приведем пример и на нем разберем алгоритм заполнения. Компания с 2013 года не ведет деятельность, у нее нет поступлений на расчетный счет, она не отгружает товар и не начисляет заработную плату работникам (у нее их пока тоже нет).

Но при этом наша организация обязана отчитываться и представлять нулевые отчеты (расчет по страховым взносам, 4-ФСС, например). Так вот, можно сдать нулевую декларацию по налогу на прибыль и по НДС, а можно нулевые показатели объединить в одной ЕУНД – единой (упрощенной) налоговой декларации.

Лицо, признаваемое плательщиком по одному или нескольким налогам и не осуществляющее операций, в результате которых происходит движение денежных средств в банках, и не имеющее налоговой базы по этим налогам, вправе сдавать единую упрощенную налоговую декларацию.

Форма декларации была утверждена еще в 2007 году приказом Минфина России от 10.07.2007 г. № 62н.

Сдавать декларацию можно как на бумажном носителе, так и в электронной форме. Срок сдачи ее – не позднее 20 июля за 2 квартал 2018 года.

У единой упрощенной декларации две страницы. Вторая страница нужна в том случае, если на странице «001» декларации физическим лицом, не являющимся индивидуальным предпринимателем, не указывается ИНН. Тогда сообщаются персональные данные этого лица по перечню, приведенному на странице «002» декларации.

Вернемся к условиям нашего примера. Компания не ведет временно деятельность и ранее она была плательщиком НДС и налога на прибыль. Поэтому, нам надо показать, что налоговая база по НДС и налогу на прибыль за 2 квартал отсутствует.

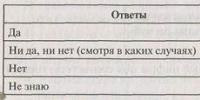

Посмотрите на «картинку», на которой видно, что по НДС и налогу на прибыль нет налоговой базы.

Наименования налогов указываются в очередности, соответствующей нумерации глав части второй Налогового кодекса. Как мы видим, сначала идет НДС (глава 21), а потом ниже строкой – налог на прибыль (глава 25).

Обратите внимание, что:

1) для налога, налоговый период по которому установлен как квартал

, при заполнении декларации в графе 3 «Налоговый (отчетный) период» в соответствующей ячейке указывается значение налогового периода «3». При этом в графе 4 «Номер квартала» указывается номер квартала, за который представляется декларация:

– за первый квартал – «01»;

– за второй квартал – «02»;

– за третий квартал – «03»;

– за четвертый квартал – «04»;

2) для налога, налоговый период по которому установлен как календарный год

, а отчетными периодами признаются квартал, полугодие и девять месяцев, при заполнении декларации в графе 3 «Налоговый (отчетный) период» в соответствующей ячейке указывается значение налогового (отчетного) периода по конкретному налогу:

– за квартал – «3»;

– за полугодие – «6»;

– за 9 месяцев – «9»;

– за год – «0».

При этом графа 4 «Номер квартала» не заполняется.

В некоторых ситуация НК РФ разрешает хозяйствующему субъекту, будто компания или предприниматель, вместо нескольких деклараций отправлять одну единственную отчетность, такую как единая упрощенная налоговая декларация. Для возможности ее отправления должны выполняться ряд требований, предусмотренных законодательством. Но все равно данные нормы значительно облегчают для многих организаций период отчетности.

Данную отечность могут подавать плательщики нескольких налогов, у которых за отчетный период не было никаких операций по перемещению денежных средств по счетам в банке и через кассу, а также при отсутствии объектов или базы для налогообложения.

К таким организациям и предпринимателям относятся либо только что зарегистрированные субъекты, либо фирмы которые, вообще, не осуществляют никакой деятельности, но продолжают состоять на учете в ИФНС.

При этом не надо путать понятие отсутствие дохода и отсутствие движения денег. Ведь в первом случае расходование их производилось, а поэтому воспользоваться этой формой у компании не получится.

Нулевая отчетность по двум и более налогам заменяется одной единственной декларацией, подаваемой в упрощенном варианте. Если же компания не состоит на учете по какому-то налогу, то в перечень налогов с нулевыми объектами его включать не нужно. Это, в частности, относится к имущественным налогам (транспортный, земельный, налог на имущество и т. д.)

Фактически на общем режиме она включает в себя нулевые отчеты по налогу на прибыль (НДФЛ для физлиц), НДС.

Спецрежимники ею могут воспользоваться только на таких системах, как или .

Важно! Еще раз обращаем ваше внимание, что данная декларация может предоставляться, только если не было движения по расчетному счету организации (кассе), а также не возникла база по данным налогам.

Единая упрощенная декларация сроки сдачи

НК РФ устанавливает для подачи данной отчетности следующие сроки и периоды. Ее следует отправлять ежеквартально (за 1 квартал, полугодие, 9 месяцев, год) не позднее 20 числа последующего месяца после отчетного периода.

Сдается она в налоговую предприятиями по месту нахождения, а предпринимателями - по месту регистрации.

Форма декларации строго регламентирована. Она может быть заполнена вручную или с использованием специализированных программ и интернет-сервисов. Налогоплательщик может ее подать непосредственно в ИФНС, отправить почтой или воспользоваться электронным документооборотом. В последнем случае необходима ЭЦП с усиленной защитой.

Также если отчет будет сдавать представитель налогоплательщика, необходимо ему правильно оформить доверенность.

Образец заполнения единой упрощенной налоговой декларации

Декларация состоит из двух листов. Однако второй заполняют не все категории налогоплательщиков.

Титульный лист

Заполнение первого (титульного) листа начинается с указания ИНН. Для этих целей отведено 12 пустых клеточек. В том случае, если отчитывается организация, то в первые два квадратика нужно поставить «0». В поле КПП запись вносится только организациями, которым присвоен данный код. Предпринимателям нужно оставить это место пустым, без внесения туда прочерков, нулей или других знаков.

Справа от КПП ставится номер страницы из трех символов.

После названия бланка указывается вид документа:

- Цифра «1» в первой клетке ставится, если декларация подается первый раз (первичная).

- Цифра «3» – если корректирующая. При этом во второй клетке проставляется порядковый номер корректирующего документа.

В этой же строке в правой части записывается год из 4 цифр, за который подается декларация.

На следующей строке - полное название организации, ИП или Ф.И.О. физического лица.

Внимание! Затем идет поле для проставления ОКАТО. В связи с тем, данный код был заменен , а форма документа не менялась, то теперь сюда записывается он. Незанятые клетки остаются пустыми.

Следующим этапом указывается главный код по классификатору видов деятельности (ОКВЭД). Пустые клетки прочеркиваются.

Затем идет таблица, в которой указываются те налоги, которые заменяются данной декларацией. Налоги обязательно должны идти в порядке расположения глаз в НК РФ!

Затем идет таблица, в которой указываются те налоги, которые заменяются данной декларацией. Налоги обязательно должны идти в порядке расположения глаз в НК РФ!

В 1-й графе таблицы записывается название налога. Во 2-й графе - номер главы в НК, который ему соответствует.

А вот графы 3 и 4 надо заполнять так:

- Если налоговым периодом по данному налогу является квартал, то в графу 3 нужно записать «3» , а в графе 4 проставляется порядковый номер квартала из двух цифр - от 01 до 04.

- Если налоговый период - это год, тогда в графе 3 записывается период, за который подается документ: «3» – за первый квартал, «6» – за полугодие, «9» – за 9 месяцев, «0» – за год. При этом графа 4 не заполняется - там ставятся прочерки.

Также прочерк ставится и во всех незаполненных строках. С другой стороны, если нужно отчитаться более чем по 4 налогам, то в декларацию вносится еще один титульный лист, который нумеруется как 002.

После таблицы с налогами нужно записать контактный телефон налогоплательщика.

Затем записывается из какого количества листов состоит документ, а в поле справа - на каком количестве листов представляются подтверждающие документы. Последнее нужно заполнять в том случае, когда подачу декларации проводит не само должностное лицо, а представитель.

Если декларации подает физическое лицо, то он расписывается на следующей графе и здесь же ставит дату.

В случае, если операцию производит уполномоченный представитель, то он записывает свои Ф.И.О., подпись и дату. На следующей строке нужно записать данные документы, который наделил его такими полномочиями (к примеру, доверенность). При этом нужно помнить, что для организации достаточно доверенности, сделанной на фирменном бланке, в то время как для ИП нужно оформлять нотариальную.

Второй лист

Внимание! Второй лист декларации заполняется только в том случае, если ее подает физическое лицо, не зарегистрированное как предприниматель, и не имеющее ИНН.

Эта страница заполняется на основании документа, которым удостоверяется личность. Здесь записываются:

- Полные Ф.И.О.

- Дата рождения;

- Наличие гражданства с кодом страны (для России – «643»);

- На основании какого документа заполняется лист - название и код («03» – свидетельство о рождении, «10» – паспорт иностранного гражданина, «21» – российский паспорт и т. д.);

- Данные документа, включая дату, место, орган выдачи;

- Полное место жительства, включая почтовый индекс и код региона.

Лист подписывается гражданином или его представителем с указанием даты.

Нюансы

Единая упрощенная декларация, сданная ошибочно, при обнаружении движения денег уточняется непосредственно декларациями по каждому из указанных в ней налогам, даже если база по ним будет все равно нулевая. При этом у них статус указывается «Корректирующий отчет». Например, компания этим документом отчиталась нулями за налог на прибыль и НДС, но не учла, что у нее на счет поступили денежные средства от учредителя в качестве вклада в УК. Согласно законодательству, она должна подать нулевые корректирующие отчеты по налогу на прибыль и НДС.