Начисление аренды сотруднику в 1с 8.3 бухгалтерия. Бухгалтерские проводки по операциям аренды

Инструкция

В рамках договора аренды владельцу автомобиля выплачивается вознаграждение, которое признается доходом и облагается налогом на доходы физических лиц (НДФЛ) независимо от того, является ли собственник транспортного средства сотрудником организации или нет. Поэтому при бухгалтерском учете аренды автомобиля выполните в 1С :

- оприходование транспортного средства;

- списание арендной платы на расходы;

- удержание НДФЛ с владельца автомобиля.

Оформите арендные отношения документами, которые послужат основанием для бухгалтерских проводок:

- договор аренды автомобиля;

- акт приема-передачи автомобиля.

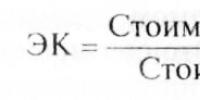

Для проведения операций по аренде используйте следующие счета:

20 «Основное производство»

25 «Общепроизводственные расходы»

26 «Общехозяйственные расходы»

44 «Расходы на продажу»

68.01 «Расчеты по налогам и сборам – НДФЛ»

76 «Расчеты с разными дебиторами и кредиторами»

001 Забалансовый счет «Арендованные основные средства»

Обратите внимание: счета 20, 25, 26 и 44 применяются для списания расходов, поэтому выберите из них тот, который соответствует учетной политике вашего предприятия.

В программе 1С откройте закладку «Операции, введенные вручную» и сделайте :

Дт 26 (20, 25, 44) Кт 76 – начислена арендная плата;

Дт 76 Кт 68.01 – отражена сумма удержанного НДФЛ.

Выберите нужную строку из справочника «Контрагенты» и укажите договор аренды.

Кроме того, бухгалтерской справкой оприходуйте автомобиль в дебет 001 «Арендованные основные средства».

Чтобы сумма удержанного НДФЛ учитывалась при формировании справки 2-НДФЛ, откройте в программе 1С блок «Зарплата» - «Данные учета заработной платы во внешней программе». В закладке «НДФЛ: налоги и доходы» выберите арендодателя из справочника «Сотрудники», укажите месяц, дату, код и сумму дохода, после чего перейдите к разделу «НДФЛ: по ставке 13%» и заполните необходимые строки в закладке «Исчислено налога».

В том случае, если владелец арендованного автомобиля не является сотрудником организации, сделайте записи в справочниках «Контрагенты» и «Сотрудники» и введите все его данные, не оформляя приема на работу через кадровые документы.

Источники:

- аренда авто в 1с

Порой в процессе хозяйственной деятельности некоторые работодатели сдают в аренду собственное имущество. Как правило, для осуществления таких операций необходимо заключать договор аренды, по которому одна из сторон будет арендодателем, а вторая – арендатором. По нормативно-правовому акту вторая сторона должны выплачивать в адрес первой арендную плату, размер которой указан в договоре. Арендодатель должен отразить операции по договору аренду в бухгалтерском учете.

Вам понадобится

- - договор аренды.

Инструкция

Все финансовые результаты, полученные от аренды имущества, отражайте как доходы будущих периодов или в составе внереализационных доходов, которые увеличивают налог на . Суммы амортизационных отчислений учитывайте в составе прочих расходов, тем самым уменьшая налог на прибыль.

На основании договора аренды и акт приема-передачи в бухгалтерском учете сделайте :- Д01 «Основные средства» субсчет «Аренда ОС» К01 «Основные средства» - передано имущество по договору аренды;

- Д62 «Расчеты с покупателями и заказчиками» К91» Прочие доходы и расходы» субсчет «Прочие доходы» - начислена плата по договору аренды;

- Д91 «Прочие доходы и расходы» К68 «Расчеты по налогам и сборам» субсчет «НДС» - начислен НДС по договору аренды;

- Д91 «Прочие доходы и расходы» субсчет «Прочие расходы» К02 «Амортизация ОС» субсчет «Аренда ОС» - начислена амортизация по имуществу, сданному в аренду;

- Д51 «Расчетные счета» или 50 «Касса» К62 «Расчеты с покупателями и заказчиками» - начислена плата по договору аренды.

Учтите, что все корреспонденции счетов необходимо делать только на основании сопровождающих документов, например, сумма амортизационных отчислений отражается на основании бухгалтерской справки-расчета, а начисление арендной платы – на основании выписки из расчетного счета, платежных поручений, квитанций и приходных кассовых ордеров.

Видео по теме

Если предприятие получает доход от сдачи имущества в аренду, необходимо правильно исчислить и своевременно уплатить налоги. При использовании арендованного имущества организация должна включать расходы по аренде в статьи затрат в соответствии с законодательством.

Инструкция

Организация-арендодатель каждый месяц выставляет арендатору счет-фактуру на оказанные услуги. Арендная плата рассчитывается в соответствии с подписанным обеими сторонами договором аренды. Полученный доход арендодатель включает в налогооблагаемую базу для исчисления налогов.

При сдаче помещений собственник перепредъявляет арендатору счета-фактуры за коммунальные услуги. Расходы по эксплуатации и содержанию помещения могут быть оформлены отдельным счетом-фактурой как переменная часть арендной платы.

Предприятие-арендодатель вносит счет-фактуру в программу 1С в раздел «Документы», далее в подраздел «Управление продажами» и подпункт «Реализация товаров и услуг». При заполнении документа нужно правильно выбрать контрагента-арендатора и заполнить поле «Договор».

Отправить эту статью на мою почту

В настоящей статье рассмотрим, как отразить аренду в 1С:Бухгалтерия 8?. Если организация не может позволить себе собственное помещение то, как правило, она пользуется услугами аренды, и соответственно необходимо корректно отразить данную операцию в информационной системе. Имеет смысл заключать договор аренды на срок меньше года, чтобы он не подлежал регистрации. В нашем примере будем рассматривать тот случай, когда коммунальные платежи включены в общую стоимость аренды. Также оплата будет производиться авансом согласно заключенному договора.

Оставьте, пожалуйста, в комментариях интересующие Вас темы, чтобы наши специалисты разобрали их в статьях-инструкциях и в видео-инструкциях.

Первым шагом отразим факт оплаты нашему поставщику услуг. Для этого перейдем в раздел “Банк и касса” и выберем пункт “Банковские выписки”.

Оформим списание с расчетного счета нашей организации, нажав на соответствующую кнопку в форме списка документов. Заполним реквизиты документы, указав расчетный счет, контрагента, договор. Укажем сумму платежа и заполним остальные реквизиты при необходимости.

В открывшемся окне нажимаем на кнопку “Поступление” и выбираем вид операции Услуги (акт). Аналогично выбираем нашу организацию, контрагента и договор. Укажем также что НДС включен в сумму. Также если были получены оригиналы документов, то следует установить галочку “Оригинал получен” и указать номер акта от поставщика. Добавляем услугу “Аренда” в табличную часть. Во второй строке колонки “Номенклатура” можно указать подробное содержание, в последующем оно будет выводиться в печатную форму документа. Указываем количество и цену.

Далее заполняем данные в колонке “Счета учета”. Как упоминалось счет учета зависит от вида деятельности организации и от того, к какому подразделению относятся услуги по аренде. В нашем примере это аренда административного помещения, поэтому списания будет происходить по счету 26. К примеру, если бы это было производственное помещение, то следовало бы указать счет 20.01. Далее указываем статью затрат – “Аренда”. Изначально такой статьи не было в информационной базе, она была добавлена в список статей затрат. И также в нашем случае необходимо указать подразделение – выбираем “Головное подразделение”. Счет учета НДС заполнился 19.04.

Все реквизиты документа заполнены, нажимаем на кнопку “Провести”. Далее если от поставщика была получена счет-фактура, ее необходимо зарегистрировать по соответствующей кнопке внизу документа, предварительно указав дату и номер.

После чего будет создан документ счет-фактура полученный на поступление. Вернувшись к акту по кнопке “Печать” можно распечатать как саму форму акта, так и зарегистрированную счет-фактуру. В форме акта, вывелось то содержание которое мы указали в табличной части.

Конфигурация: 1С:Бухгалтерия

Версия конфигурации: 3.0.54.20

Дата публикации: 23.11.2017

В некоторых организация возникают случаи когда арендуемое помещение принадлежит не юридическому лицу, а физическому. Физическое лицо может являться сотрудником организации или не являться им. Для того что бы верно разобрать все моменты, давайте предположим, что наша организация арендует помещение у Физического лица за 25000 руб. Для начала проверим все данные вашего физического лица, если он является сотрудником вашей организации, то создавать новое Физическое лицо для учета НДФЛ не требуется. Вы можете ознакомиться с информацией на сайте ndflexpert.ru, что бы более детально разобраться в положениями законодательной базой и порядком заполнения документов.

Что бы найти пункт Операции учета НДФЛ переходим в раздел Зарплата и кадры - Все документы по НДФЛ .

Нажимаем кнопку Создать - Операция учета НДФЛ .

Теперь заполняем:

1. Сотрудник выбираем наше Физическое лицо.

2. Вводим дату операции в поле Дата операции - это дата перечисления денежных средств по договору аренды.

3. В табличной части добавляем новую строку на кнопку Добавить .

4. Дата получения дохода - указывается дата перечисления денежных средств арендодателю.

5. Код дохода - 1400 - Доходы от сдачи в аренду и иного использования имущества (кроме доходов от сдачи в аренду транспортных средств, средств связи, компьютерных сетей)

6. Сумма дохода - это сумма с которой будет начислен НДФЛ физическому лицу.

Теперь переходим на закладку Исчислено по 13% (30%) кроме дивидендов , на этой закладке нам необходимо выделить сумму исчисленного дохода. Вводим Дату получения дохода и Сумму дохода.

Следующим шагом переходим на закладку Удержано по всем ставкам и продолжаем заполнение:

1. Дата получения дохода - так же дата выплаты, поскольку НДФЛ должен быть выплачен совместно с выплатой дохода Физическому лицу, то именно эта дата будет попадать в отчеты.

2. Ставка налогообложения - 13% (для нерезидента 30%)

3. Ставка - если арендодатель резидент то 13%, если не резидент то 30%.

4. Сумма - вводится сумма удержанного дохода Физического лица, то есть непосредственно НДФЛ.

5. Срок перечисления - Не позднее следующего за выплатой дохода дня (для прочих доходов)

Понятие налоговый агент раскрывается в п. 1 ст. 24 Налогового кодекса Российской Федерации (НК РФ).

«Налоговыми агентами признаются лица, на которых, в соответствии с настоящим Кодексом, возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации».

Случаи, когда организация признается налоговым агентом по уплате НДС, перечислены в ст. 161 НК РФ. Сегодня нас будет интересовать исполнение обязанностей налогового агента в случаях аренды и приобретения государственного и муниципального имущества. Рассматриваемые нами примеры реализованы в программе 1С:Бухгалтерия 8 редакция 2.0. Описанная в статье последовательность хозяйственных операций и используемые документы также соответствуют учету в программе 1С:Бухгалтерия 8 редакция 3.0.

Рассмотрим случай с арендой. В соответствии с первым абзацем п. 3 ст. 161 НК РФ при предоставлении на территории Российской Федерации органами государственной власти и управления, органами местного самоуправления в аренду федерального имущества, имущества субъектов Российской Федерации и муниципального имущества налоговая база определяется как сумма арендной платы с учетом налога. При этом налоговая база определяется налоговым агентом отдельно по каждому арендованному объекту имущества. В этом случае налоговыми агентами признаются арендаторы указанного имущества. Указанные лица обязаны исчислить, удержать из доходов, уплачиваемых арендодателю, и уплатить в бюджет соответствующую сумму налога.

Пример.

Организация «Рассвет» применяет общий режим налогообложения - метод начисления и ПБУ 18/02 «Расчет налога на прибыль организаций» .

Организация «Рассвет» арендует муниципальное имущество. В соответствии с договором ежемесячная арендная плата составляет 354 000 руб. с учетом НДС (18%), предоплата осуществляется до 25 числа текущего месяца. Стоимость аренды в бухгалтерском учете относится к общехозяйственным расходам.

При учете данной хозяйственной операции необходимо в программе соответствующим образом оформить договор аренды. В договоре должен быть установлен флажок Организация выступает в качестве налогового агента по уплате НДС и должен быть указан вид агентского договора - Аренда (абз. 1 п. 3 ст. 161 НК РФ).

Пример заполнения формы справочника Договоры контрагентов для договора аренды федерального и муниципального имущества показан на Рис. 1.

Исчисление и удержание налога осуществляется в момент перечисления денежных средств арендодателю. Налоговая база определяется как сумма арендной платы с учетом налога - 354 000 руб. Налогообложение в данном случае производится по налоговой ставке 18/118 (п. 4 ст. 164 НК РФ). Таким образом, организация «Рассвет» должна удержать из доходов, выплачиваемых арендодателю, сумму налога в размере 54 000 руб. и перечислить ему сумму арендной платы без учета НДС - 300 000 руб.

Предоплата поставщику оформляется в программе с помощью документа Списание с расчетного счета с операцией Оплата поставщику.

Пример документа Списание с расчетного счета и результат его проведения показаны на Рис. 2.

Рис.2

Налоговый агент обязан составить счет-фактуру. Для этого можно воспользоваться специальной обработкой Регистрация счетов-фактур налогового агента (документ Счет-фактура выданный также можно ввести на основании документа Списание с расчетного счета). Для автоматического заполнения табличной части обработки используется кнопка Заполнить. Для создания документов Счет-фактура выданный используется кнопка Выполнить.

Обработка Регистрация счетов-фактур налогового агента представлена на Рис. 3.

Рис.3

Сформированный документ (документы) Счет-фактура выданный можно просмотреть с помощью кнопки Список счетов-фактур (выд.).

Документ Счет-фактура выданный имеет определенный вид - Налоговый агент и код вида операции − 06.

Документ Счет-фактура выданный с видом Налоговый агент начисляет в бухгалтерском учете НДС (54 000 руб.) по кредиту счета 68.32 «НДС при исполнении обязанностей налогового агента» в корреспонденции с дебетом счета 76.НА «Расчеты по НДС при исполнении обязанностей налогового агента», формируетзапись в книгу продаж(регистр накопления НДС Продажи) и регистрируется в журнале выставленных и полученных счетов-фактур (регистр сведений Журнал учета счетов-фактур).

Документ Счет-фактура выданный с видом Налоговый агент для нашего примера и результат его проведения представлены на Рис. 4.

Рис.4

Налоговый агент обязан уплатить в бюджет исчисленную и удержанную сумму налога. Для перечисления суммы НДС в бюджет РФ в программе используется документ Списание с расчетного счета с операцией Перечисление налога.

В качестве счета дебета необходимо выбрать счет 68.32 «НДС при исполнении обязанностей налогового агента» и заполнить его аналитику, указав контрагента - арендодателя, договор аренды и документ Списание с расчетного счета, с помощью которого арендодателю была произведена оплата (предоплата).

Документ Списание с расчетного счета и результат его проведения показаны на Рис. 5.

Рис.5

Для признания расходов на аренду в конце месяца в программе формируется документ Поступление товаров и услуг с операцией Покупка, комиссия.

На закладке Услуги выбирается соответствующая номенклатура-услуга, ее стоимость и ставка НДС (18%). В качестве счета затрат, в нашем случае, используется счет 26 «Общехозяйственные расходы», а в качестве его аналитики используется статья затрат с видом расходов Аренда федерального и муниципального имущества.

Счет-фактура в документе не требуется, так как мы составляли счет-фактуру в качестве налогового агента.

При проведении документ произведет зачет аванса и учтет по дебету счета 26 расходы на аренду. По дебету счета 19.04 «НДС по приобретенным услугам» в корреспонденции с кредитом счета 76.05 выделит сумму НДС, которую мы сможем позднее принять к вычету, и закроет счет 76.05 за счет счета 76.НА. А также документ сформирует запись в регистр накопления НДС предъявленный.

Документ Поступление товаров и услуг и результат его проведения представлены на Рис. 6.

Рис.6

Рассмотрим еще один пример. Теперь организация будет приобретать муниципальное имущество.

В соответствии со вторым абзацем п. 3 ст. 161 НК РФ при реализации (передаче) на территории Российской Федерации государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего казну Российской Федерации, казну республики в составе Российской Федерации, казну края, области, города федерального значения, автономной области, автономного округа, а также муниципального имущества, не закрепленного за муниципальными предприятиями и учреждениями, составляющего муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования, налоговая база определяется как сумма дохода от реализации (передачи) этого имущества с учетом налога. При этом налоговая база определяется отдельно при совершении каждой операции по реализации (передаче) указанного имущества. В этом случае налоговыми агентами признаются покупатели (получатели) указанного имущества, за исключением физических лиц, не являющихся индивидуальными предпринимателями. Указанные лица обязаны исчислить расчетным методом, удержать из выплачиваемых доходов и уплатить в бюджет соответствующую сумму налога.

Пример.

Организация «Рассвет» приобретает для дальнейшей перепродажи муниципальное имущество, составляющее муниципальную казну. Стоимость имущества составляет 118 000 руб. с учетом НДС. В соответствии с заключенным договором оплата имущества производится после его поступления.

В данном случае при оформлении в программе договора с поставщиком, так же как и в предыдущем примере, необходимо указать, что организация выступает в качестве налогового агента по уплате НДС, но вид агентского договора в этом случае надо выбрать Реализация имущества (абз. 2 п. 3 ст. 161 НК РФ).

Пример заполнения формы справочника Договоры контрагентов для данного случая показан на Рис. 7.

Рис.7

Налоговая база определяется налоговым агентом как сумма дохода от реализации имущества с учетом налога. Сумма налога рассчитывается расчетным методом (например, ставка налога составляет 18/118%). Таким образом, организация «Рассвет» должна исчислить НДС в сумме 18 000 руб.

Поступление материальных ценностей оформляется в программе с помощью документа Поступление товаров и услуг с операцией Покупка, комиссия. Приобретаемое имущество принимается к бухгалтерскому учету в качестве товара и оприходуется по дебету счета 41 «Товары».

На закладке Товары выбирается соответствующая номенклатура-товар, указывается количество, стоимость и ставка НДС (18%). Счет учета - 41.01 «Товары на складе» и счет учета предъявленного НДС - 19.03 «НДС по приобретенным материально-производственным запасам» выбираются автоматически.

В данном документе не требуется счет-фактура полученный, так как организация «Рассвет» будет составлять счет-фактуру в качестве налогового агента.

При проведении документ оприходует имущество (Дт 41.01 - Кт 60.01), выделит НДС (Дт 19.03 - Кт 60.01), закроет счет 60.01 в части НДС (18 000 руб.) за счет счета 76.НА «Расчеты по НДС при исполнении обязанностей налогового агента» (Дт 60.01 - Кт 76.НА)и сформирует запись в регистр накопления НДС предъявленный.

Пример документа Поступление товаров и услуг и результат его проведения представлены на Рис. 8.

Рис.8

Оплата поставщику оформляется с помощью документа Списание с расчетного счета с операцией Оплата поставщику. Муниципалитету перечисляется сумма без учета НДС − 100 000 руб. Результат проведения документа показан на Рис. 9

Рис.9

Необходимо в момент оплаты поставщику исчислять сумму налога и составлять счет-фактуру. Для составления счета-фактуры необходимо воспользоваться специальной обработкой Регистрация счетов-фактур налогового агента. Заполненная обработка Регистрация счетов-фактур налогового агента показана на Рис. 10.

Рис.10

Сформированный документ Счет-фактура выданный с видом Налоговый агент, как мы уже знаем, начислит в бухгалтерском учете НДС и сформируетзапись в книгу продаж. Результат проведения документа представлен на Рис. 11.

Рис.11

Остается только заплатить сумму налога в бюджет. Результат проведения документа Списание с расчетного счета с операцией Перечисление налога показан на Рис. 12

В соответствии с п. 3 ст. 171 НК РФ суммы налога, уплаченные налоговыми агентами, являющимися плательщиками НДС, подлежат вычету при условии, что товары (работы, услуги) приобретены для деятельности, облагаемой НДС, и при их приобретении уплачен налог.

Суммы налога подлежат вычету только после принятия их на учет (Письмо ФНС № ШС-22-3/634@ от 12.08.2009).

Таким образом, в наших примерах выполнены все три условия, необходимые для принятия НДС к вычету: налог исчислен и составлены счета-фактуры, налог перечислен в бюджет, товары (работы, услуги) оприходованы (для программы условием принятия НДС к вычету является закрытие счетов 68.32 и 76.НА).

НДС налогового агента в программе принимается к вычету с помощью регламентного документа по НДС Формирование записей книги покупок. Для автоматического заполнения закладки Вычет НДС по налоговому агенту используется кнопка «Заполнить».

При проведении документ в бухгалтерском учете примет к вычету соответствующие суммы НДС (Дт 68.02 - Кт 19.ХХ), спишет регистр НДС предъявленный и сформирует записи в регистре НДС Покупки (записи в книгу покупок).

Документ Формирование записей книги покупок за третий квартал 2013 г. и результат его проведения представлены на Рис. 13.

Рис.13

При заполнении Декларации по НДС автоматически заполняются Раздел 2 Сумма налога, подлежащая уплате в бюджет, по данным налогового агента и Раздел 3 Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 - 4 статьи 164 НК РФ.

Фрагменты Декларации по НДС за III квартал 2013 г. представлены на Рис. 14.

Рис.14

Понравилось? Поделись с друзьями

Консультации по работе с программой 1С

Сервис открыт специально для клиентов, работающих с программой 1С разных конфигураций или находящихся на информационно-техническом сопровождении (ИТС). Задайте свой вопрос, и мы с удовольствием на него ответим! Обязательным условием для получения консультации является наличие действующего договора ИТС Проф. Исключением являются Базовые версии ПП 1С (8 версия). Для них наличие договора не обязательно.

Для этого организация вправе открыть дополнительный субсчет к счету 02, например, «Амортизация по доходным вложениям, переданным в аренду»: Дебет 20, 91-2 Кредит 02 субсчет «Амортизация по доходным вложениям, переданным в аренду»– отражена сумма начисленной амортизации по основному средству, переданному в аренду. Ситуация: как определить для целей бухучета, является ли представление имущества в аренду отдельным видом деятельности организации или это разовая операция? В бухучете организация вправе самостоятельно признать поступления, в том числе от сдачи имущества в аренду, доходами от обычных видов деятельности или прочими поступлениями. Исходить в этом вопросе нужно из характера деятельности организации, вида доходов и условий их получения (например, являются ли поступающие арендные платежи постоянным или периодическим доходом организации). Об этом сказано в пункте 4 ПБУ 9/99.

Особенности учета аренды оборудования в 2018 году

В учете расходы по аренде признаются ежемесячно. Для целей бухгалтерского учета эти расходы будут являться расходами по обычным видам деятельности, и отражаться на счетах 20-29 и 44, в зависимости от деятельности предприятия. Например, производственное предприятие, арендующее помещения для своей производственной деятельности будет отражать такие расходы на 20 или 25 счетах.

Если это помещение, где находится администрация предприятия, расходы будут относиться на 26 счет. Для торговой организации расходы по аренде будут учитываться на счете 44.

Для целей налогового учета арендные платежи будут являться прочими расходами (пп. 10 п.1 ст. 264 НК РФ). Если предприятие использует упрощенную систему налогообложения с объектом обложения расходы, то арендные платежи тоже будут учитываться в составе расходов.

Для их включения туда необходимо, чтобы арендные платежи были оплачены.

Учет аренды помещения в 1с бухгалтерия 8

Дело в том, что такой платеж по сути является залогом. Его обязан перечислить арендодатель наряду с ежемесячными платежами.

Инфо

В бухучете обеспечительный платеж отразите проводками: Дебет 51 Кредит 76– получен обеспечительный платеж. Одновременно сумму обеспечительного платежа отразите за балансом.

Для этого используйте счет 008 «Обеспечения обязательств и платежей полученные». При получении денег сделайте запись: Дебет 008– отражена сумма обеспечительного платежа. При исполнении обязательства и, соответственно, при прекращении обеспечения сделайте запись: Кредит 008– списана сумма обеспечительного платежа.

Бухгалтерские проводки по операциям аренды

В статье «Аренда помещения в 1С Бухгалтерия 8» я уже рассказывала, как ведется учет аренды помещения в 1С Бухгалтерия 8 ред. 3.0. Сегодня я расскажу про отражение этой операции в интерфейсе «Такси».

Внимание

Учет аренды помещения актуален для небольших организаций, которые часто не имеют своего помещения, поэтому им приходится арендовать его. Договор аренды помещения заключается на основании главы 34 Гражданского кодекса Российской Федерации.

Срок аренды прописывается в договоре. Если в договоре этот срок не определен, то он считается заключенным на неопределенный срок. При этом аренда недвижимости на срок свыше 1 года подлежит государственного регистрации. Арендная плата в соответствии с договором состоит из двух частей: основной и дополнительной. Дополнительная часть — это, как привило, коммунальные платежи.

Кроме этого коммунальные платежи могут быть включены и в общую сумму аренды.

Аренда автомобиля в 1с 8.3

- Меню: Операции - Бухгалтерский учет - Операции, введенные вручную.

- Нажмите кнопку «Создать»и выберите вид документа «Операция».

- Нажмите кнопку «Добавить» для создания новой проводки.

- В поле «Счет Дт» выберите счет учета арендованных основных средств.

- В поле «Субконто1 Дт» выберите арендодателя из справочника «Контрагенты».

- В поле «Субконто2 Дт» выберите объект основных средств, принятый во временное пользование (аренду).

- В поле «Сумма» отразите стоимость объекта, принятого к учету.

- В поле «Содержание» можно указать наименование проводимой операции.

- Для документа «Операция» предназначена печатная форма «Бухгалтерская справка», которую можно распечатать по кнопке «Еще - Бухгалтерская справка».

- Нажмите кнопку «Записать и закрыть» для сохранения и проведения документа. Рис. 1 Рис.

Аренда: учет и налогообложение

В моем примере предприятие занимается производством и берет в аренду помещение для администрации, поэтому аренда будет отражаться на счете 26 «Общехозяйственные расходы». В справочник «Номенклатура» в папку услуги добавляется наименование услуги «Аренда помещения». Также добавляется новые вид расходов «Аренда» и указывается, что это прочие расходы. По документу будут сформированы проводки: Дт 60.01 Кт 60.02 – зачет ранее уплаченного аванса Дт 26 Кт 60.01 – услуги по аренде Дт 19.04 Кт 60.01 – НДС Если есть счет-фактура, его можно зарегистрировать по гиперссылке «Зарегистрировать счет-фактуру» и на его основании будет сформирована проводка на вычет НДС: Дт 68.02 Кт 19.04. В случае если услуги по аренде не оплачивались авансом, будет только две проводки: Дт 26 Кт 60.01 – услуги по аренде Дт 19.04 Кт 60.01 – НДС И по счету-фактуре проводка на вычет НДС: Дт 68.02 Кт 19.04.

Как в «1с бухгалтерия 8» отражается аренда помещения?

Укажите фактический срок эксплуатации, который рассчитывается со дня введения основного средства в эксплуатацию первым владельцем. После этого отметьте начисленную за это время сумму амортизации и отметьте общий срок полезного использования.

В конце подбивается остаточная и вносится договорная стоимость ОС. 4 Укажите данные об объекте основного средства на дату оформления в бухгалтерском учете принимающей стороной. Для этого заполняется раздел 2 акта. Укажите стоимость объекта, а также выберите способ начисления амортизации.

После этого заполните краткую индивидуальную характеристику объекта ОС. 5 Запишите выводы комиссии по приему-передаче основного средства на третью страницу акта по форме №ОС-1. Укажите, соответствует ли объект техническим условиям, и перечислите моменты, которые нуждаются в доработке.

Заверьте документ подписью всех членов комиссии и печатью сторон.

Следует сказать, что договоренность об аренде заключается на основе главы 34 Гражданского кодекса России. Срок договоренности обычно указывается в договоре. Если же срок не определен, то договоренность заключается на неопределенный срок. Отметим, что договор об аренде, заключенный сроком более года, нуждается в государственной регистрации. Плата состоит из 2 частей: дополнительной и основной. Коммунальные платежи, конечно, относятся к дополнительной части. Этот вид платежей может уплачиваться отдельно или входить в общую сумму аренды.

Расходы по аренде в учете признаются ежемесячно. В бухучете данные расходы относятся к расходам по обычным видам деятельности и, в зависимости от работы организации, отражаются на счетах 20-29 и 44. Как говорится в статье 264 НК России, арендные платежи в налоговом учете относятся к прочим расходам.

Отражение в 1с аренда оборудования по договору аренды

НДС по приобретенному автомобилю; Дебет 60 Кредит 51– 400 000 руб. – оплачена стоимость автомобиля; Дебет 03 субсчет «Собственное имущество» Кредит 08– 338 983 руб. – принят к учету автомобиль, предназначенный для сдачи в аренду; Дебет 68 субсчет «Расчеты по НДС» Кредит 19– 61 017 руб. – принят к вычету НДС по автомобилю; Дебет 03 субсчет «Имущество, сданное в аренду» Кредит 03 субсчет «Собственное имущество»– 338 983 руб. – передан в аренду автомобиль. В феврале: Дебет 20 Кредит 02 субсчет «Амортизация по доходным вложениям, переданным в аренду»– 5650 руб. – отражена сумма начисленной амортизации по автомобилю, сданному в аренду. Все остальные расходы, которые по договору или закону должен оплатить арендодатель (например, транспортировка), отражайте в аналогичном порядке.

Сумма, перечисленная арендодателю при выкупе имущества, должна числиться по дебету счета 08: Дт 08 Кт 76. Та арендная плата, которая была перечислена собственнику до выкупа оборудования, также учитывается на счете 08 и является амортизацией: Дт 08 Кт 02.

После того, как все затраты по выкупу арендованного оборудования собраны на счете 08, при вводе в эксплуатацию они списываются на счет 01: Дт 01 Кт 08. Ответы на вопросы по учету аренды оборудования Вопрос №1. В договоре аренды не указана стоимость оборудования, передаваемого в аренду. Как арендатору оценить объект, и по какой стоимости отразить его за балансом? В такой ситуации можно выбрать один из трех вариантов:

- Можно самостоятельно оценить имущество. За основу оценки берется величина материального ущерба, которую придется возместить собственнику в случае, если оборудование будет испорчено арендатором.