Что такое ипотека. Ипотечное кредитование Условия ипотеки в основных крупных банках

Что такое ипотека и в чем ее отличие от ипотечного кредита? Какие виды ипотечных кредитов представлены в банках? Специальные ипотечные программы – что это и на кого они рассчитаны? Что нужно для получения ипотеки? Как банк оценивает заемщика и принимает решение по кредиту? На эти и многие другие вопросы дает ответ данная статья.

По данным АИЖК за 2017 г. в РФ выдано более 1 млн. ипотечных кредитов с общей суммой 2 трлн. руб. Это почти на 40% больше предыдущего года. Доля жилищных сделок с ипотекой составила 35%. В новостройках каждая вторая сделка заключается с ипотекой.

Население России приобрело 2,85 млн. жилых помещений. 1 млн. семей улучшили жилищные условия с помощью ипотеки.

Рынок ипотеки развивается стабильно. Средняя ставка по ипотеке снизились к концу 2017 г. до 9,79%.

Ипотека и ипотечный кредит

Понятие «Ипотека» отличается от понятия «Ипотечный кредит», хотя многие думают, что это одно и тоже.

Ипотека – это не кредит в банке, а вид залога, который дает гарантию кредитору в возврате кредита.

Ипотечный кредит – это получение у банка денег под залог недвижимости.

Не каждый залог является ипотекой. Ипотека имеет публичный характер: органы, регистрирующие сделку, делают записи о залоговом обременении. В свидетельстве о госрегистрации права будет отметка об ипотеке.

Нажмите для увеличения изображения

Ипотека оформляется на недвижимость заемщика. Он является собственником и пользуется недвижимостью. Но на нее накладываются ограничения. Продать или подарить жилье без согласия кредитора не получится.

Признаки ипотечного кредита, отличающие его от неипотечного

1 Залог – главный признак ипотеки. Кредит считается ипотечным, только когда он выдан под залог недвижимости.

Например , потребительский кредит, выданный под залог имеющегося жилья, является ипотечным. А кредит, выданный на покупку квартиры без оформления залога, не ипотечный.

Важно . В залог может быть оформлена не только приобретаемая, но и уже имеющаяся недвижимость.

Например , в ипотечном кредите на строительство дома, будущий дом залогом являться не может. Поэтому банк потребует оформить залог другой, уже имеющейся собственности.

2 Ипотека регламентирована Федеральный закон “Об ипотеке (залоге недвижимости)” от 16.07.1998 N 102-ФЗ .

3 Ипотека подлежит государственной регистрации.

4 Ипотечный кредит – целевой. Он оформляется для приобретения дома или квартиры. Потратить деньги на что-то другое не получится.

Важно . Есть варианты оформления ипотеки на покупку другого имущества или услуг. Например, предметов роскоши или на оплату обучения. Но в России эти варианты распространения не получили.

5 Сумма ипотечного кредита обычно гораздо больше, чем потребительского.

6 Длительный срок кредита. В большинстве российских банков до 30 лет.

7 Пониженные ставки, относительно потребкредитов.

Например , В Сбербанке можно оформить ипотеку по ставке от 6 до 11,5%, а потребкредит имеет минимальную ставку 11,5%.

Слово «Ипотека» впервые прозвучало в Греции примерно в 5 000 году до н. э. Древние греки могли получить заем под залог имеющейся земли. Чтоб смекалистый землевладелец не оформил несколько кредитов под залог одного участка, на участке ставили специальный столб. На нем размещали всю залоговую информацию. Именно этот столб древние называли ипотекой.

В России ипотека появилась в 1754 г., когда граф Шувалов П.И. выступил инициатором появления дворянских банков. Целью их создания была борьба с ростовщичеством и «щадящие» условия кредитования для землевладельцев – дворян.

Первый банк назывался Государственный Банк для Дворянства. Одновременно появилась Страховая экспедиция. Это первая организация для страхования залогов. Залогом оформлялись помещичьи имения, вместе с крепостными.

Например , залог 432 десятины земли на Псковщине, с тридцатью семьями крестьян, постройками и хозяйством было оценен в 3475 серебряных рублей.

В 1861 г. после отмены крепостного права ипотека получила новый импульс развития. Освобожденные крестьяне нуждались в земле. Для этого требовался кредит. Они получали его в пределах 80% стоимости надела на 49 лет.

На границе XIX – XX вв. появляются земельные банки. Они выдавали кредиты с оформлением закладных – ценных бумаг, котировавшихся на бирже. В стат. сборнике «Русские биржевые ценности. 1914-1915 гг.» закладные отмечены, как способ «первоклассного помещения капитала».

На современном этапе, развитие началось в 90-е гг. ХХ в. В 1998 г. принят закон «Об ипотеке».

С 2005 г. ипотечный рынок приобретает стремительный рост.

Экономический кризис 2008 – 2010 гг. притормозил развитие. Доходы населения сократились. Людям стало сложно выплачивать ипотечные кредиты. Для банков это обернулось резким ростом просрочки. Банкиры ужесточили требования к заемщикам.

Кризис 2014, основные причины которого связаны с введением санкций и скачком доллара, снова притормозил развитие. Особенно пострадали от кризиса валютные ипотечники. Подробнее об этом в разделе “Валютная ипотека: особенности, риски”.

В настоящее время рынок ипотеки развивается стабильно, объем выдачи кредитов растет, ставки снижаются.

Механизм ипотечного кредитования

Участниками ипотеки являются:

- кредитор;

- заемщик;

- застройщик;

- оценщик;

- страховщик;

- государственные органы регистрации ипотеки в лице Росреестра.

Ипотечный механизм охватывает три процесса, относящиеся к трем типам рынков:

1 Выдача ипотечного кредита происходит на рынке ипотечных кредитов . Это первичный ипотечный рынок. Основные его участники: кредитор и заемщик. Подробнее схема ипотечной сделки показана далее в разделе «Этапы оформления ипотеки».

2 Затем следует вторичный ипотечный рынок на котором происходит привлечение инвестиций.

Банку, выдающему ипотечные кредиты, необходимо возобновлять ресурсы, чтобы иметь возможность выдавать новые кредиты. Вторичный ипотечный рынок решает эту задачу. На нем ипотека рассматривается в качестве закладной.

Закладная – это ценная бумага, которую оформляет банк по ипотечному кредиту. Закладная дает владельцу право на платежи заемщика в погашение ипотеки.

На вторичном ипотечном рынке банк продает закладную другому инвестору (покупателю бумаги). Продавая бумагу, он отдает инвестору право на процентный доход по кредиту, в обмен на которое получает дополнительные инвестиции, направляемые на выдачу новых кредитов.

3 Третий тип рынка – это рынок недвижимости на котором встречаются продавцы и покупатели, а также сопутствующие лица (риэлторы, оценщики, страховщики и др.) Здесь осуществляются сделки купли-продажи.

Взаимодействие рынков и участников ипотеки показано на рисунке.

Теперь давайте расшифруем рисунок:

1 Взаимодействие между банком и заемщиком:

- заемщик обращается за кредитом;

- банк его одобряет;

- стороны заключают договор;

- банк выдает кредит;

- заемщик возвращает кредит.

2 Взаимодействие заемщика с другими участниками:

- с продавцом недвижимости оформляется сделка купли-продажи.

- риэлтор (если есть) оказывает посреднические услуги;

- оценочная фирма проводит оценку залога;

- страховая организация страхует залог, право собственности на него и жизнь заемщика;

- госорганы регистрируют сделку.

3 Взаимодействие банка с другими участниками:

- возможна договоренность с застройщиком, страховщиком, риэлтором и оценщиком.

4 Продажа закладной инвестору.

Важно . Не всегда банк продает закладную на ипотечном рынке. Он может оставить ее у себя.

Роль ипотеки в экономике

Благодаря ипотеке жилье становится более доступным для обычных граждан, не имеющих возможности купить жилье за полную стоимость. Это приводит к увеличению объемов строительства. Строительство требует материалов. Поэтому происходит оживление предприятий, производящих стройматериалы. Попутно развиваются предприятия в сферах дорожного строительства, деревообработки и изготовления мебели и другие.

То есть ипотека способствует росту экономики, увеличивает занятость населения за счет новых рабочих мест в сфере строительства и ремонта.

Для заемщика ипотека решает жилищный вопрос. Желание обладать жильем без ограничений в правах, стимулирует заемщика платить кредит вовремя и даже с опережением. Для этого он стремится к получению соответствующего дохода.

Для банков ипотека – продукт «локомотив». На ипотечные кредиты в 2017 г. приходится 44% всех банковских кредитов населению (данные АИЖК).

Преобладание ипотечных кредитов объясняется их надежностью. Залоговый и застрахованный кредит безопаснее для банка.

Преимущества и недостатки ипотеки

Преимущества:

- Возможность получить собственные квадратные метры при отсутствии денег. Нет необходимости копить и нести потери от инфляции.

- Возможность зарегистрироваться (получить прописку) в купленной квартире и жить в ней.

- Небольшой первоначальный взнос. Например, в ВТБ и Газпромбанке от 10%.

- Юридическая чистота покупаемой недвижимости (это проверяют в юр. отделе банка и в страховой.).

- Длительный срок кредита позволяет уменьшить платеж и сбалансировать семейный бюджет. Правда, с увеличением срока растет переплата.

Например , кредит миллион рублей под 10% годовых. При сроке 10 лет заемщик выплатит банку 586 тыс. процентами, а при сроке 30 лет – 2 млн. 159 тыс.

- При отсутствии собственного жилья придется платить за аренду, стоимость которой обычно растет во времени. Стоимость съема жилья часто сопоставима с платежом по ипотеке. Лучше платить, выкупая свои метры, чем просто их арендуя.

- В съемном жилье нельзя делать перепланировку. При ипотеке – можно! Правда процедура осложняется получением согласия от страховщика и кредитора.

- Экономия. Если попасть под спец. программу, ипотека становится дешевой.

- Возможность получения мат. капитала для первого взноса или погашения кредита.

- Право на досрочное погашение.

- Ипотека защитит от роста стоимости строящейся недвижимости.

Случай из жизни

Ангелина: «Мы решили купить квартиру в строящемся доме. Решающим фактором была – цена – на порядок ниже готового жилья. В итоге на свои деньги мы получили больше квадратных метров.

Первично я мониторила рынок в марте, наша квартирка стоила 2900. Но застройщик повышал цену ежемесячно. В итоге, когда мы были полностью готовы к сделке, в ноябре, платить пришлось уже 3350.»

Налоговый вычет оформляется при покупке жилья, в том числе ипотечного. Размер вычета зависит от стоимости квартиры, но она не должна превышать 2 млн. руб. С двух миллионов можно вернуть 260 тыс. руб. (13%). Дополнительно вычет можно оформить на уплаченные банку проценты.

Для оформления вычета нужно обратиться в налоговую инспекцию по месту регистрации.

Вычет получают двумя способами:

- Возврат уплаченного подоходного налога.

- Прекращение уплаты подоходного налога до конца года.

Ирине за год начислили заработную плату на сумму 381 072 руб., с которых был уплачен подоходный налог в размере 49 539 руб.

Ирина оформила ипотеку на квартиру стоимостью 1 млн. 800 тыс. руб. Максимальный размер вычета с данной квартиры составляет 234 тыс. руб. (13% от стоимости жилья). За год Ирина выплатила банку проценты по ипотеке на сумму 192 тыс. руб. Налоговый вычет с процентов составляет 24 960 руб. (13% от суммы уплаченных процентов).

Ирина решила вернуть уплаченный подоходный налог в сумме 49 539 руб., направив его сначала на вычет по уплаченным процентам в сумме 24 960 руб. и оставшуюся часть в размере 24 579 (49 539 за минусом 24 960) на вычет исходя из стоимости жилья.

Общий вычет, приходящийся на квартиру, был 234 000 руб. Получение Ириной 24 579 руб., уменьшило вычет до 209 420 руб. Эту сумму Ирина сможет возместить в последующие годы за счет уплаченного подоходного налога. Дополнительно она сможет получить вычет по уплаченным в последующие годы процентам.

- Заработок на недвижимости от сдачи в аренду. Такое возможно, если в собственности уже есть жилье. Если даже заработка не будет, то квартира сама себя окупит. В худшем случае – покроет часть расходов по ипотеке.

Случай из жизни

Катерина, жительница Челябинска, купила квартиру для своей маленькой дочки. Накопив за 2 года 150 тыс. руб. на первоначальный взнос, она оформила ипотеку на маленькую квартиру в новом отдаленном районе. Стоимость квартиры 1 100 тыс. руб. Банк предоставил Екатерине кредит в размере 950 тыс. на 15 лет. Ежемесячный платеж по ипотеке 10 209 руб.

Со слов Екатерины: «У нас обычная семья, возможности купить квартиру – нет, а обеспечить детей жильем хочется. Я сдала квартиру за 9 500 плюс коммуналка. Арендная плата почти полностью покрывает платеж по ипотеке. Через пару лет – увеличу (смеется)… Конечно, это самая маленькая квартира и расположена она далеко. Но главное – она есть! И через 15 лет, если не погасим раньше, дочь сможет в ней жить! А дальше, пусть заботится о расширении сама!»

- Возможность рефинансирования при снижении процентной ставки.

- Возможность уменьшить платеж при ухудшении ситуации. Например, за счет увеличения срока кредита или . В последнем случае платеж по ипотеке снижается за счет того, что платят только проценты. Но это существенно увеличивает переплату.

Случай из жизни

Иван: «Ипотека изначально была на 25 лет, пять лет платил ровно. Выбила из колеи мамина болезнь. Потребовалось много денег на операцию и восстановление. Возникли сложности с платежами по ипотеке. Пришел в банк, объяснил как есть. Все мы – люди. Предложили кредитные каникулы на год. Согласился, это снизило сумму платежа с 18 174 до 15 693. Немного, но уже проще.

Сразу не вник в нюансы, голова шла кругом. Потом, когда маме стало легче, вернулся к своему ипотечному вопросу. Получается, плачу на 2 481 меньше в месяц. А долг то заморожен, не уменьшается. В итоге за год нужно отдать банку 188 тыс. процентами. И долг остается там же, не уменьшается!!! Жестко! Но главное – маму вытащили!!! А кредитные каникулы я отменил через 7 месяцев – и так переплата зашкаливает».

Недостатки:

- Сложность оформления.

- Необходимость первоначального взноса. Иногда можно взять кредит и без него, но это дороже.

На льготы могут претендовать специалисты:

- возраста до 35 лет (иногда до 40 для научных сотрудников);

- имеющие профильное образование, полученное на очном отделении не более года назад;

- работающие по специальности в бюджетном учреждении (трудоустройство первичное).

Формы поддержки молодых специалистов:

Основные варианты льгот:

1 по федеральной программе «Жилище»;

Программа разработана в 2002 г. и действует до 2020 г. включительно. В рамках программы государство финансирует 30-40% стоимости дома или квартиры.

Участники – молодежь (семья или одинокий человек) до 35 лет, должны иметь средства на первый взнос по ипотеке (от 10%).

Для участия в программе следует обратиться в местную администрацию.

2 по региональным программам;

Муниципалитет выкупает недвижимость у частных застройщиков и формирует фонд доступного жилья.

Важно , программы, условия участия и варианты льгот отличаются в разных регионах. Для уточнения информации следует обратиться в местный муниципалитет.

Например, Правительство Московской области разработало программу для:

- врачей государственных и социальных учреждений;

- учителей государственных и муниципальных организаций;

- молодых ученых и специалистов.

Программа охватывает работающих специалистов, и тех, кто готов переехать в Московскую область для работы по открытым вакансиям. Подробнее о программе можно узнать .

3 по корпоративным ипотечным программам.

Некоторые предприятия заключают договор с банком и компенсируют ему пониженную ставку по кредиту. Этим они обеспечивают долгосрочное сотрудничество молодых специалистов.

Особенности программы:

- фиксированная ставка от 5,1 до 6,35% (самая низкая для надежных клиентов и участников зарплатного проекта);

- надбавка 1% при отказе от страхования жизни;

- возможность подтвердить доход по форме банка;

- отсутствие комиссий и беспрепятственное досрочное погашение.

Основные этапы оформления ипотеки

Этап #1: Предварительный этап

Заемщик должен собрать и проанализировать информацию по кредитным предложениям и возможным льготам. Оценить вероятный размер кредита при имеющемся доходе. Это можно сделать с помощью любого ипотечного калькулятора.

На этом же этапе заемщик собирает необходимые документы и подает заявку. Лучше подать заявки в несколько банков, дождаться одобрения и выбрать вариант.

Часто люди обращаются за помощью к посредникам. Оформление ипотеки – сложный поэтапный процесс. Посредники значительно упрощают жизнь, сопровождая все этапы сделки. Но важно уметь считать самому, чтобы ипотека была действительно выгодной. Кроме того, за услуги посредника придется заплатить.

Случай из жизни

Алена: «Доход у меня хороший, но по большей части неофициальный. Поэтому я обратилась в агентство «Выбор» для помощи с ипотекой. Стоимость услуг составила порядка 40 тыс. Обещали, что проблем не будет, у них свои связи с банками. Через несколько дней позвонили – ипотека одобрена. Какой-то башкирский банк – сейчас даже название не вспомню – в итоге ни разу его не посетила. Обрадовалась я, стала искать квартиру. Нашла, агентство подготовило всю документацию. Кредит выходил на 30 лет под 14%. Платеж в районе 20 тыс.

За четыре дня до назначенной сделки решила зайти в пару банков сама и посмотреть условия.

Ситуацию не скрывала, честно говорила, что платить ипотеку смогу, но официально не весь доход будет подтвержден. В Альфабанке приняли мою заявку. Я очень просила рассмотреть быстро. Так как сделка уже назначена и из Германии прилетает собственница – продавец моей квартиры.

Рассмотрели быстро, одобрили и ставку предложили ниже.

Кстати отдельная благодарность сотрудникам банка. Меня уговорили снизить срок ипотеки. Я хотела на 30 лет, чтоб платеж был поменьше – 18 100 руб. На 10 лет ставка была меньше, платеж получился 23 489 руб. В итоге я переплатила банку 1 млн с небольшим, а за 30 лет вышло бы более 3,5 млн. Разница огромная! Хотя платежи стали большие. Особенно сложно было в начале».

Этап #2: Оценка заемщика

Банк уточняет данные заемщика, оценивает его доход, проверяет кредитную историю. Служба безопасности проверяет подлинность документов и наличие судимостей.

Случай из жизни

Наталья, начальник доп. офиса УБРиР: «Иногда клиенту не хватает подтвержденного дохода для одобрения кредита. Есть люди, которые просто рисуют печать и делают распечатку на цветном принтере. Это вскрывается сразу. У каждого специалиста есть кнопка, он ее незаметно нажимает. И пока специалист беседует с клиентом, служба безопасности вызывает полицию. Потом под ручки провожают гражданина до полицейской машины. Такие случаи не единичны.

Другое дело, когда в справке настоящая печать. Мы понимаем, что клиент может договориться с работодателем и увеличить доход. Проверить это невозможно. Но если работодатель ставит печать и подпись, то при возникновении проблем, можно будет с ним взаимодействовать. Поэтому, если видим – клиент хороший, платежеспособный, и печать нормальная, кредит одобряем».

На этом этапе возможны звонки из банка для уточнения информации и приглашение на повторное собеседование.

В результате будет принято решение по кредиту.

Этап #3: Поиск жилья

Обычно на это дается 3 месяца. Подобрав приемлемый вариант недвижимости, заемщик собирает на него документы и приносит в банк для одобрения.

Независимая оценочная компания проводит оценку стоимости жилья и выдает заключение.

Объект проверяет юридическая служба банка и тоже составляет заключение.

Этап #4: Решение по ипотеке

Все документы на заемщика и по залогу (приобретаемая недвижимость) собирают вместе. Их рассматривает кредитный комитет с представителем страховой организации и принимается окончательное решение по ипотеке.

Этап #5: Сделка

На этом этапе участники сделки подписывают документы:

- договор купли-продажи – оформляет заемщик и продавец;

- кредитный договор и договор ипотеки (залога) – оформляет заемщик и банк;

Важно . Договор ипотеки обязательно регистрируется в гос. органах.

- договор страхования – заключает заемщик и страховая организация.

После этого банк выдает ипотечный кредит. Он может передать всю сумму наличкой, или через . Иногда используют (заемщик вносит на специальный счет в банке, и после регистрации сделки, банк отдает деньги продавцу).

Если продавец – организация, например, застройщик, деньги переводят по безналу.

Случай из жизни

Женя: «Моя ипотека была размером 1,5 млн. Я ожидала приглашения в кассу почти 2 часа. Как потом объяснил сопровождающий меня сотрудник, ждали инкассаторскую машину, которая везла мою наличку. В кассу пригласили меня и продавца. Дали нам машинку для пересчета. И выдали кучу денег. Никогда вживую столько денег не видела! Сначала я их пересчитала, потом продавец – милая женщина средних лет. У нее руки тряслись. Она сложила деньги в спортивную сумку и вышла. Ее ждали два парня, втроем они покинули банк. Не хотела бы я идти по улице с такой суммой денег…»

Сбербанк предоставляет сервис безопасных расчетов по ипотеке стоимостью 2 тыс. руб. Покупатель переводит деньги на специальный счет Центра недвижимости от Сбербанка. Затем банк делает запрос в Росреестр о регистрации сделки и после регистрации перечисляет деньги продавцу.

Этап #6: Госрегистрация

Это переход права собственности на недвижимость. Обычно госрегистрация длится до 5 дней.

Сбербанк предлагает сервис электронной регистрации сделки. Документы в Росреестр готовит и отправляет в электронном виде банк. Клиент получает документы с электронной отметкой о госрегистрации на электронную почту.

Что нужно для получения ипотеки

Требования к заемщикам

К созаемщикам предъявляются те же требования, что к заемщикам.

По отдельным кредитным программам могут предусматриваться дополнительные требования. Например, для оформления ипотеки с господдержкой для семей с детьми у заемщика, начиная с 1 января 2018 г. и не позднее 31.12.2022 г., должен быть рожден второй и (или) третий ребенок – гражданин РФ.

Необходимые документы

Первично, для одобрения кредитной заявки потребуется:

- заявление;

- паспорт;

- второй документ (права, военный билет или загранпаспорт);

- документы для подтверждения доходов.

Созаемщик (если есть) собирает такой же пакет документов.

После одобрения потребуется:

- документы по залогу (покупаемой недвижимости);

- документы в подтверждение первого взноса.

Для кредита семьям с детьми, понадобится дополнительно:

- подтвердить регистрацию брака (полным семьям);

- подтвердить рождение детей;

- при наличии созаемщиков, подтвердить родство.

Для использования материнского капитала:

- сертификат на него;

- справку Пенсионного фонда.

Оценка платежеспособности заемщика (андеррайтинг)

Андеррайтинг – это процедура проверки банком клиента, оценка его способности вовремя и полностью вернуть кредит.

Помимо стандартных требований к заемщику, в ходе андеррайтинга будут учитываться:

- образование;

- квалификация;

- трудовой стаж;

- организация – работодатель с позиции стабильности на рынке.

Клиента рассматривает служба безопасности банка, чтоб удостовериться в отсутствии проблем с законом.

При оценке клиента банк делает запрос или самостоятельно получает информацию:

- о кредитной истории;

- о наличии исполнительных производств в ФССП (у приставов).

Доход клиента – главное, на что ориентируется банк при расчете размера кредита. Доходы подтверждаются . Но поскольку не все могут подтвердить доход официально, банки допускают вариант справки «по форме банка» или «по форме организации».

Часто специалист банка звонит напрямую в организацию заёмщика и лично разговаривает с её представителем (директором или главным бухгалтером). Так банк подтверждает данные в документах, и получает дополнительную информацию.

По размеру дохода банки определяют размер кредита. Точнее максимальный размер платежа по кредиту. А на основе этого уже сумму кредита и его срок. Эту задачу решает расчет коэффициента П/Д (соотношение платежа по кредиту и дохода заемщика).

Каждый банк устанавливает свое соотношение. Обычно платеж по кредиту должен забирать до 40 – 50% дохода. Но бывает иначе.

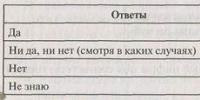

Вот как, например, выглядит коэффициент платеж/доход в одном из крупнейших банков:

Например , при доходе заемщика 18 тыс., он может рассчитывать на кредит, ежемесячный платеж по которому не превысит 9 тыс. (50%). А для дохода 80 тыс., максимальный платеж составит 52 тыс. (65%).

Дополнительно банкиры считают другие коэффициенты.

О/Д – отношение обязательных расходов заемщика к его доходам. Обычно банки устанавливают ограничение до 60%.

Отдельно банк проводит андеррайтинг залога:

- юристы банка изучают документацию объекта;

- специалист банка может выехать на осмотр недвижимости;

- наряду с независимой оценкой недвижимости, банк может провести свою;

- банк проверит обременение по объекту на сайте Росреестра.

Затем банк считает коэффициенты:

К/З – соотношение кредита и стоимости залога. Значение варьируется от 10 до 90%.

К/Л – дополнительный коэффициент – соотношение кредита и минимальной (ликвидационной) цены продажи недвижимости.

На основании всех полученных данных принимается решение о выдаче или отказе в кредитовании. При положительном решении определяются условия выдачи. Обычно банк предлагает диапазон условий: сумма кредита привязывается к сроку. Для разных сроков могут использоваться разные ставки процентов. И разный размер первого взноса.

Например

, Анна со среднемесячным доходом 45 тыс. руб. и предполагаемой стоимостью квартиры 2 млн. руб. получила следующие варианты условий сделки:

| вариант | 1 | 2 | 3 | 4 |

| доход | 45000 | |||

| платеж | до 25000 | |||

| стоимость жилья | 2000000 | |||

| минимальный взнос | 10 | 10 | 10 | 15 |

| размер кредита | 1800000 | 1800000 | 1800000 | 1700000 |

| срок | 30 | 20 | 15 | 10 |

| ставка | 10,7 | 10,7 | 10,7 | 9,8 |

| платеж | 16735 | 18213 | 20121 | 22278 |

| переплата | 4 224 617 | 2 571 193 | 1 821 770 | 973 333 |

Анна изначально оговаривала с банком взнос 10%. Банк предложил ей 3 варианта на 15, 20 и 30 лет. Отличия в размере платежа. Чем меньше срок, тем больше платеж. Исходя из доходов Анны, максимальный платеж соответствует половине дохода и составляет 22,5 тыс. руб.

Кредит с первоначальным взносом 10% на 10 лет банк не предложил. Потому что в этом случае платеж бы составил 24 490 руб. Анна не прошла бы по доходам. Но в качестве альтернативы банк предложил вариант 4 на 10 лет с взносом 15%. Увеличение взноса сопровождается снижением ставки, платеж будет 22 278 руб.

Увидев переплату, Анна выбрала вариант 4, заняв у знакомых недостающую сумму для оплаты взноса (15% вместо 10%).

Условия ипотеки в основных крупных банках

По данным АИЖК, банками лидерами по ипотеке являются:

- Сбербанк.

- Группа ВТБ.

- Газпромбанк.

Нажмите для увеличения изображения

Рассмотрим основные условия ипотеки у крупных игроков.

| Банк | Количество программ | Ставка процентов, % | Срок, лет | Взнос, % | |||

| Строящееся жилье | Готовое жилье | Семейная ипотека | Военная ипотека | ||||

| Сбербанк | 9 | 7,9 – 11,5 | 8,6 – 11 | от 6 | 9,5 | до 30 | от 15 |

| ВТБ | 6 | от 9,5 | от 9,3 | н/д | от 9,7 | до 30 | от 10 |

| Газпромбанк | 6 | 9 – 10,4 | 9 – 10,4 | н/д | 9,5 | до 30 | от 10 |

| Россельхозбанк | 8 | 9,45 – 13,5 | 8,95 – 13 | от 6 | 10 – 10,75 | до 30 | от 15 |

| Райффайзен | 8 | 9,25 | 9,25-9,5 | н/д | н/д | до 30 | от 15 |

| Дельтакредит | 9 | от 8,24 | от 8,25 | от 6 | н/д | до 25 | от 16 |

| ДОМ.РФ | 5 | от 9,5 | от 9 | от 6 | от 9 | до 30 | от 20 |

| Абсолют банк | 12 | 8,99 – 14,75 | 8,99 – 14,75 | от 6 | н/д | до 30 | от 20 |

| Уралсиб | 9 | от 9,4 | от 9,9 | от 8,9 | 10,9 | до 30 | от 10 |

| Банк Санкт-Петербург | 10 | от 9,5 | от 9,5 | н/д | 9,75 | до 25 | от 10 |

Сбербанк лидирует по процентным ставкам. Но ряд банков, например, Россельхозбанк, имеет спец. программы совместные с застройщиками, по которым ипотеку можно оформить под 5,3% (в таблице не показаны).

Как грамотно оформить ипотеку

Во-первых, нужно определить сумму кредита из таких расчетов, чтоб можно было жить без существенных изменений образа жизни.

Во-вторых, следует задуматься о возможности досрочного погашения, пусть даже небольшими суммами. Это снизит размер переплаты.

В-третьих, если ипотека оформлена, при возможности нужно рассматривать вариант рефинансирования, чтоб уменьшить ставку процента и ежемесячный платеж. Однако, этот вариант не всегда будет выгодным. Например, в конце срока кредита – когда заемщик возвращает банку мало процентов и много по основному долгу, рефинансировать кредит не нужно.

В-четвертых, при оформлении ипотеки, нужно думать о выгодности сделки. Выгодная ипотека – та, по которой переплата будет минимальной.

Для снижения переплаты следует обратить внимание на:

- Размер годовой ставки процентов.

- Срок кредита. Больше срок – больше переплата.

- Размер первоначального взноса. Чем меньше взнос, тем больше риск для банка, поэтому выше ставка.

- Валюта займа. Должна совпадать с валютой получения дохода – это снизит риски.

- Стоимость оценки недвижимости, госрегистрации, услуг риэлтора (если есть).

- Стоимость страхования. Комплексное ипотечное страхование обойдется заемщику дешевле, чем отдельные варианты. При отказе от страховки (можно не страховать жизнь), банк повысит процентную ставку.

При ипотеке страхуют три риска:

- жизнь, здоровье и трудоспособность;

- имущество (например, от пожара и залива);

- титул (риск утраты права собственности на недвижимость).

Случай из жизни

Семья Петровых купила двухкомнатную квартиру у Борисова А.Г. Спустя три месяца, объявился дядя Борисова – Евгений и заявил о своих правах на жилплощадь. Дело дошло до суда.

Выяснилось, что Евгений в квартире имел долю, но во время очередного запоя, отказался от нее в пользу племянника, который продал жилье.

Спустя некоторое время, Евгений заявил, что он не руководил своими действиями, что от доли не откажется и хочет «вернуть все как раньше».

Отказ оформлен нотариально. Но при этом медицинского освидетельствования не было. Суд встал на сторону алкаша.

Петровы не имели средств чтоб выкупить долю. Вопрос встал о продаже проблемной квартиры и покупки новой, меньшей по метражу и в другом районе.

Важно . Ни банк, ни юрист не смогут отследить досконально историю квартиры и определить все возможные проблемы. Юристы просто устанавливают подлинность документов. Поэтому для любой сделки существует риск утраты титула.

- Комиссия за обслуживание кредита. Ее быть не должно.

- Возможность льгот. Льготные условия банки предоставляют для своих зарплатников, работников бюджетной сферы, сотрудников банка или работников организаций – партнеров.

- Возможность участия в госпрограммах с пониженной ставкой или оформлением субсидии и маткапитала. Или участия в программах для отдельных категорий граждан: военных, молодых специалистов.

- При покупке квартиры у застройщика, следует выяснить, с каким банком он сотрудничает. Скорее всего в данном банке есть спецпредложение.

- Величина дохода и способ его подтверждения.

- Схема погашения: равные платежи или нет.

- Наличие ограничений на досрочное погашение. Это может быть:

- мораторий (запрет гасить досрочно в течение какого-то срока);

- комиссия за досрочку.

Обычно таких ограничений нет, но все же лучше уточнить заранее.

Ипотека и субсидии

Субсидия – денежная выплата нуждающимся лицам от государства, например для первого взноса или погашения ипотеки.

Основные варианты субсидирования:

1 По программе «Молодая семья». Субсидию до 30% стоимости жилья могут оформить молодые семьи, где есть хотя бы один ребенок. Возраст супругов в которых до 35 лет.

Чтоб оформить субсидию, нужно:

Поэтому для любой сделки существует риск утраты титула.

- не иметь собственного жилья;

- встать в очередь на улучшение жилищных условий;

- участвовать в программе «Молодая семья», подав заявление в районную администрацию;

- иметь доход для оплаты кредита.

Важно : в 2018 г. внесены изменения в программу. Средства можно потратить только на первоначальный взнос, но не на погашение ипотеки. Жилье должно быть новостройкой или в варианте долевое строительство. Эти новшества касаются семей, которые подали заявку на участие в 2015 г. и позднее.

2 Программа «Жилье для российской семьи».

Программа «Жилье для российской семьи» принята в 2015 г. со сроком действия на 3 года, но в последствие продлена на 2018 г. Программа рассчитана для семейных граждан до 40 лет, нуждающихся в жилплощади (на одного человека приходится до 18 квадратных метров).

По условиям программы, цена на квартиру эконом класса не может превышать 80% среднерыночной стоимости жилья в регионе и 35 тыс. руб. за квадратный метр.

Участники программы получают субсидию, которую можно использовать на первый взнос по ипотеке или оплату существующего займа. Размер субсидии зависит от численности семьи:

- 2 человека – 600 тысяч рублей;

- 3 человека – 800 тысяч рублей;

- 4 человека – 1 миллион рублей.

Семья должна быть платежеспособной и иметь свои деньги для оплаты первого взноса. Допускается использование материнского капитала.

3 Государство субсидирует процентную ставку для семей с детьми.

4 Материнский капитал является мерой господдержки семей.

5 Военнослужащие могут получить господдержку, участвуя в накопительной ипотечной системе.

6 Молодые ученые могут претендовать на помощь государства.

Валютная ипотека: особенности, риски

Валютная ипотека – это ипотечный кредит, оформленный в иностранной валюте. Если курс валюты стабилен – ипотека привлекает низкой ставкой (в 1,5 – 2 раза ниже) и поэтому небольшой переплатой.

По данным Банка России, в 2017 г. зарегистрировано всего 10 сделок валютной ипотеки. Заемщики предпочитают рублевый вариант.

Такой провал рынка валютной ипотеки связан со скачками доллара, которые прочувствовали на себе валютные ипотечники. Наиболее ощутимые скачки наблюдались в 1998, 2008 и 2014 гг. В результате заемщикам пришлось платить в разы больше, чем изначально рассчитывали.

При оформлении ипотеки в иностранной валюте, в договоре указано, что «платеж совершается в рублях по курсу на дату платежа».

Случай из жизни

Артем, имея на иждивении жену, двое детей и мать – инвалида в 2005 г. решил оформить ипотеку. Он выбрал Фора-банк, ипотечный лидер того времени. Артем рассчитал свои возможности и готов был отдавать 50-60 тыс. руб. ежемесячно в погашение кредита. Речь шла о рублевой ипотеке.

Он подал заявку в банк и стал подбирать квартиру. Банк предъявлял жесткие требования к жилью и отклонял варианты один за другим. В результате поиск затянулся на 1,5 года. Не помогли даже риэлторы, услуги которых пришлось оплачивать.

Наконец банк одобрил трешку в Подмосковье. Артем за свой счет внес задаток 1,5 млн. и отказался от съемной квартиры. Но когда он пришел оформлять договор, выяснилось, что банк ему отказал. «Я был полностью раздавлен» – сообщает Артем. И в этот момент сотрудник банка «входит» в его положение и предлагает ипотеку на особых условиях: с пониженной ставкой, но в валюте. Переоформление документов не потребовалось, и договор был подписан.

Осенью 2008 г. Артем пожалел о поспешном решении. Курс доллара вырос, а доход Артем получал в рублях. Тем не менее, первый год семья, ограничивая себя во многом, вовремя вносила платежи. В 2009 г. Артем хотел переоформить кредит на рублевый, но ему было отказано.

В 2014 г. сумма платежа выросла с начальных 57 до 130 тыс. руб. Артем снова хотел рефинансировать кредит и снова отказ. Он запросил выписку из банка с расчетом долга. Оказалось, что его долг стал больше, чем был сначала. А потом бесконечная череда судов.

2014 год, как и 2008, для всех валютных ипотечников был сложным. По стране прошла волна протестов и митингов. В результате по инициативе Минфина и поддержке АИЖК была разработана программа помощи ипотечным заемщикам. Программа запущена в апреле 2015 г. и действовала до мая 2017. Но была возобновлена с августа 2017 г.

Вывод прост: ипотеку нужно оформлять в той валюте, в которой заемщик получает доход. Валютная ипотека может быть востребована теми людьми, кто получает валютные доходы.

Ответы на часто задаваемые вопросы

Что будет, если не платить ипотеку

Если заемщик перестал вносить платежи по кредиту, банк связывается с ним для выяснения причин неплатежа. Спустя некоторое время, если клиент не выходит на связь, банк продает долг коллекторам или обращается в суд для расторжения договора. Затем залоговую квартиру продают – так банк покрывает свои расходы. При решении вопроса не учитывают наличие иного жилья у семьи и прописанных детей.

Случай из жизни

Нина: «Взяли ипотеку и платили год. Но недавно потеряла работу и не платила по ипотеке около 7 месяцев. Я была в банке, просила их чтоб подождали, когда сама продам квартиру и верну долг вместе с просрочкой…А теперь пришли приставы, сказали что был суд и квартира арестована. И что через 10 дней меня выселят вместе с сыном. Что же мне делать, как быть»?

Важно . Если проданной квартиры будет недостаточно для погашения задолженности, у заемщика может быть изъято и другое имущество.

Однако, это крайняя мера. И если заемщик не бегает от банка и готов к диалогу, банк предлагает варианты решения проблемы.

Это могут быть кредитные каникулы с выплатой только процентов, увеличение срока кредита при снижении размера платежа, реструктуризация или рефинансирование.

При возникновении сложности с платежами лучше не доводить дело до суда. Заемщику следует сразу направить в банк письменное заявление об изменении личных обстоятельств. К заявлению прилагаются подтверждающие документы, свидетельствующие о болезни, увольнении, сокращении и т.п. Как правило, банк идет навстречу заемщику, особенно если сочтет, что в дальнейшем клиент справится с трудностями и вернет долг.

Если банк не идет на изменение условий, остается вариант обратиться в суд с такой просьбой (лучше с профессиональным юристом) или начать процедуру .

Последствиями неплатежей также могут быть:

- испорченная кредитная история;

- увеличение переплаты (за счет штрафов);

- арест банковских счетов и иного имущества;

- запрет на выезд за границу.

Выгодно или нет погашать ипотеку досрочно

Досрочное погашение выгодно заемщику, так как снижает размер переплаты. Досрочное погашение может быть полным и частичным.

Важно . Если платежи по ипотеке аннуитетные, при досрочном погашении части кредита следует выбрать вариант:

- сократить срок кредита, убрав основной долг из последних платежей;

- сделать перерасчет ежемесячного платежа.

Это очень важный вопрос, правильное решение сэкономит Ваши деньги. Разберемся на примере.

Пример . Сумма кредита 2 млн. руб. Ставка 9% годовых. Срок 20 лет. Аннуитетный платеж в этом случае равен 17 995 руб. Аннуитетный платеж включает в себя платежи по возврату кредита (обведены красной рамкой) и по процентам (зеленый).

Нажмите для увеличения изображения

В первом платеже возврат долга составит 2 994 руб. и сумма процентов 15 000 руб. С каждым платежом возврат основного долга растет, сумма процентов снижается.

К концу срока кредита соотношение становится обратным: платим минимум процентов (134 руб. в последнем платеже) и максимум по долгу (17 860 в последнем платеже).

Нажмите для увеличения изображения

Клиент выплатил банку 18 платежей и решил 50 тыс. руб. внести досрочно. Определим, как ему выгоднее поступить. Остаток задолженности перед банком составляет 1 942 521 руб.

В первом случае сокращают срок кредита, убирая последние платежи. В нашем случае это почти 3 платежа. Т.е. 50 тыс. покроет основной долг в последнем (240-м) платеже в сумме 17 860, в 239-м платеже в сумме 17 727 и частично в 238-м платеже. Останется на 238-й платеж непокрытой 3 182 руб. (50 000 – 17 860 – 17 727 – 17 595).

Определим экономию: 133,95 + 266,91 = 401 руб. (это сумма процентов, которые приходятся на два последних платежа – этих платежей попросту не будет).

В чем подвох? Все оставшиеся платежи (кроме последних, которые убрали и первых, которые уже уплачены) придется платить проценты с суммы, рассчитанной изначально. То есть уплата 50 тыс. досрочно никак не повлияет на платеж, на эти 50 тыс. банк также начисляет проценты.

Второй случай . Сохраняем срок кредита и делаем пересчет аннуитетного платежа. Расчет основан на остатке долга 1 942 521, уменьшенном на 50 000 руб. и 222-х платежах (240 за минусом 18 уже уплаченных). В этом случае новый ежемесячный взнос в банк составит 17 531 руб.

Определим экономию: каждый платеж уменьшится на 463 руб. (17 994 – 17 531). За оставшиеся 222 платежа экономия составит 102 786 руб.

Вывод очевиден: при частичном досрочном погашении нужно уменьшать платеж.

Для расчета в интернете есть множество калькуляторов. Они позволяют оценить основные параметры будущего кредита, в том числе:

- ежемесячный платеж;

- сумму всех платежей;

- переплату.

Для этого в соответствующие ячейки вводят данные:

- цену квартиры и сумму первоначального взноса;

- срок – может быть указан в месяцах или годах;

- схема выплат аннуитетная или дифференцированная (если банк дает выбор);

- ставку процентов по выбранной программе.

Некоторые калькуляторы дополнительно учитывают страховки по кредиту, стоимость оценки недвижимости и другие траты.

Калькуляторы могут быть универсальными или заточены под конкретный банк. Например, для расчета ипотеки Сбербанка используется такой калькулятор .

Нажмите для увеличения изображения

В поле 1 выбирается подходящая программа Сбербанка, в соответствии с ней выставляются параметры в полях 2-4. Минимальные и максимальные ограничения указываются автоматически для каждой программы.

Затем нужно поставить соответствующую галочку в пунктах 5-8. Эти данные влияют на стоимость сделки.

Справа вверху появятся данные по кредиту. В нашем случае это 2 млн. по ставке 7,4% с ежемесячным платежом 30 578 руб. Чтоб увидеть весь график платежей, следует кликнуть ссылку 9. График откроется всплывающим окном.

Нажмите для увеличения изображения

Заключение

Залог недвижимости (ипотека) – главное отличие ипотечного кредита. Ипотечный кредит выдается под залог приобретаемой или имеющейся недвижимости. Недвижимость остается в собственности заемщика. Но его права на распоряжение жильем ограничены.

Банки предлагают стандартные программы кредитования и льготные, с господдержкой или по договоренности с застройщиками.

Основные претенденты на господдержку: молодые семьи, семьи с детьми, военнослужащие и молодые специалисты.

Господдержка возможна через субсидии, материнский капитал, и доплаты банкам за кредитование по низкой ставке.

Перед оформлением ипотечного кредита нужно оценить свои финансовые возможности, выбрать банк и программу, собрать полный пакет документов.

Погашение ипотечного кредита делает заемщика полноправным хозяином жилья без ограничений в правовом статусе.

В последнее время все чаще можно услышать, что квартира приобретена в ипотеку. Приобрести собственное имущество в ипотеку предлагают сегодня все банки, на территории РФ. Рассмотрим, что такое ипотека на жилье и как ее получить. Отдельное внимание уделим тому, какие документы необходимо будет подготовить, и какие продукты представлены на рынке.

Первым делом необходимо разобраться, что такое ипотека. Ипотека — это разновидность залогового договора, при котором финансовая компания выдает средства клиенту, с целью приобретения собственной недвижимости. Что касается залога, то им является та квартира, на которую банк выдает средства. Сегодня финансовые компании активно выдают ипотечный продукт для приобретения квартиры, дома или даже доли в недвижимости. При этом важно учитывать, что приобретенное имущество остается в собственности заемщика, то есть покупателя. Что касается кредитора, то он является выгодоприобретателем в части фактической задолженности по кредитному договору.

В рамках закона он имеет право продать квартиру только тогда, когда заемщик перестанет вносить плату по графику. Что касается клиента, который приобретает жилье, то он не может им распоряжаться по своему усмотрению, а именно продавать, обменивать или сдавать в аренду. Пока кредит на квартиру не будет погашен в полном размере, все действия связанные с квартирой необходимо согласовывать с финансовой компанией.

Кому дадут и что для этого нужно

Оформить кредит на приобретение квартиры сегодня может практически каждый желающий, кто соответствует требованиям банка. При этом важно учитывать, что условия кредитования сегодня не существенно различаются.

Все банки выставляют ряд требований:

| Возраст | Что касается возраста, то большинство банков готовы сотрудничать с гражданами, в возрасте от 21 года. Получить кредит с 18 лет практически невозможно. Предельный возраст оформления ипотеки составляет:

|

| Гражданство | На практике крупные банки, такие как Сбербанк, готовы сотрудничать исключительно с лицами с Российским гражданством. Некоторые коммерческие банки готовы пойти навстречу иностранному гражданину и предоставить необходимую сумму денег на покупку квартиры. |

| Доход | Наличие стабильно дохода – обязательное условие для получения ипотеки. Банк должен быть уверен в том, что долг будет погашен согласно графику. |

| Занятость | Каждый клиент должен быть официально трудоустроенным. При этом стаж работы, в большинстве случаев, не должен быть менее 3 месяцев. |

| Кредитное досье | При оформлении кредита банк внимательно изучает не только самого клиента, но и его кредитное прошлое. Получить деньги на приобретение дома смогут только те клиенты, которые имеют положительную историю. Банки не готовы сотрудничать с закредитованными гражданами, которые допускали многочисленные просрочки и нарушали условия кредитного договора. |

| Залог | Кредитор готов выдать средства только на ликвидное имущество, которое можно быстро продать и погасить долг, если условия договора будут нарушены. Получить средства на приобретение ветхого или аварийного жилья не получится. |

| Страхование | В рамках закона приобретаемое имущество необходимо застраховать по риску «конструктивные элементы». При необходимости банк может запросить оформление титульного страхования. |

Ипотека в Альфа-Банке

от 60 000 до 50 000 000 руб.

30 лет

от 8,49 %

от 21 до 70 лет

Рассмотрение:

Ипотека в банке Открытие

Кредитный лимит:

30 лет

от 8,35 %

от 21 до 68 лет

Рассмотрение:

Кредитный лимит:

10 лет

от 11,9 %

от 20 до 85 лет

Рассмотрение:

Кредит наличными в Локо-Банке

Кредитный лимит:

от 100 000 до 5 000 000 руб.

7 лет

от 10,4% %

от 21 до 68 лет

Рассмотрение:

Документы для физических лиц

Для оформления ипотеки следует подготовить перечень обязательных документов. Сразу следует отметить, что полный перечень уточняется непосредственно в офисе финансовой компании, в которой вы решили получить средства.

Стандартный пакет документов:

- паспорт заемщика

- второй документ заемщика на выбор: СНИЛС, ИНН или водительские права

- для мужчин в возрасте до 27 лет — наличие военного билета

- свидетельство о заключении брака и рождения детей (при наличии)

- ксерокопия трудовой книжки, заверенная работодателем

- справка о доходах, как по форме банка, так и 2НДФЛ

- справка, подтверждающая иной источник дохода: договор аренды или выписка по вкладу

- анкета заемщика, заполненная по форме кредитора

- заявка на получение необходимой суммы, по форме банка

Важно учитывать, что дополнительно банк может запросить иные документы, такие как:

- диплом о высшем образовании

- справку с медицинского учреждения, о состоянии здоровья

Что касается поручителя или созаемщика, то ему потребуется подготовить аналогичные документы. В противном случае банк может отказать в выдаче ипотеки на законном основании.

Документы для ИП

Индивидуальные предприниматели – граждане, которые работают на себя. Для оформления ипотеки им следует подготовить:

- паспорт заемщика

- дополнительные документы, подтверждающие личность

- выписка из государственного реестра предпринимателей

- декларация, которая направляется в налоговую, как минимум за последние 12 месяцев

- договор аренды, при наличии

- счета и соглашения с партнерами

- лицензия на осуществление предпринимательской деятельности

- иные документы, подтверждающие финансовую стабильность индивидуального предпринимателя

Зачастую индивидуальные предприниматели предоставляют документы на личное имущество, которое служит гарантией возврата кредита (дополнительное залоговое обеспечение).

Выбор ипотечного кредита – важная процедура, к которой следует подойти крайне ответственно. Главное – не торопиться и внимательно изучить все условия и предложения на рынке. Для того чтобы сделать правильное решение и оформить кредит на выгодных условиях, предлагаем принимать во внимание несколько простых советов.

Сравниваем процентные ставки

Первое, с чего стоит начать – это изучение процентных ставок в крупных банках. Если внимательно изучить предложения, то станет ясно, что ставка находится в диапазоне от 10 до 15% годовых. Если вы получаете заработную плату на карту банка, то стоит уточнить условия получения кредита для корпоративных клиентов. Зачастую банки готовы зарплатникам снижать ставку на несколько пунктов.

Акции – то, что любят все клиенты. Очень часто банки, с целью привлечения клиентов, предлагают оформить кредит по минимальной ставке. Однако тут стоит учитывать, что кредитор требует:

- внести минимальный взнос от 30-40% от стоимости приобретаемой квартиры

- купить полис страхования в их компании

При этом важно учитывать, что аукционные кредиты оформляются на небольшой срок от 5 до 10 лет. Соглашаясь на сделку, вы должны понимать, что ставка по ипотеке будет минимальной, но ежемесячный платеж завышенным. Дополнительное внимание необходимо обратить не на проценты кредитора, а условия предоставления денег самого застройщика. Как правило, застройщики сотрудничают со многими финансовыми компаниями и предлагают льготный кредит, по ставке от 7 до 10% годов, при покупке имущества в конкретном доме. Поскольку предложений много, каждый сможет выбрать то, которое максимально подходит именно ему по процентной ставке и иным условиям кредитного соглашения.

Ипотека в Альфа-Банке

Кредитный лимит:

от 60 000 до 50 000 000 руб.

30 лет

от 8,49 %

от 21 до 70 лет

Рассмотрение:

Ипотека в банке Открытие

Кредитный лимит:

от 500 000 до 30 000 000 руб.

30 лет

от 8,35 %

от 21 до 68 лет

Рассмотрение:

Кредит на большую сумму в Совкомбанке

Кредитный лимит:

от 150 000 до 30 000 000 руб.

10 лет

от 11,9 %

от 20 до 85 лет

Рассмотрение:

Кредит наличными в Локо-Банке

Кредитный лимит:

от 100 000 до 5 000 000 руб.

7 лет

от 10,4% %

от 21 до 68 лет

Важно отметить, что именно сокращение срока будет выгодно клиенту, который принял решение погасить ипотечный договор быстрее.

Размер комиссионных

Помимо процентной ставки во время оформления следует внимательно изучить размер всех комиссий. Некоторые банки включают плату за:

- ведение и обслуживание счета

- различные выписки и оповещения

- внесение ежемесячного платежа

За счет таких комиссионных размер процентной ставки может увеличиться на 2-5%. Именно поэтому при оформлении стоит писать отказ от различных дополнительных услуг или вовсе не пользоваться продуктом банка.

Условия страхования

В рамках закона каждый кредитор обязан застраховать приобретаемое имущество только по одному риску – конструктивная гибель. При этом клиент сам принимает решение, в какой страховой компании оформить защиту.

На практике банки:

- включают дополнительные риски, такие как страхование имущества, внутренней отделки (которой зачастую на момент кредитования вовсе нет) и гражданскую ответственность перед третьими лицами

- обязывают покупать договор страхования у них, иначе ставка будет на 1-2% увеличена

Важно понимать, что все условия – незаконны и клиент имеет право не только отказаться, но и написать жалобу в Центральный банк.

Условия расторжения договора

Следует заранее внимательно изучить условия договора и понять, в каком случае расторгнуть ипотечное соглашение может банк и клиент. Как правило, клиент может расторгнуть соглашение только в том случае – если банк нарушит условия договора, а именно завысит ставку после подписания, хотя данное право не предусмотрено условиями или начнет начислять дополнительные платы.

Банк имеет право расторгнуть договор, если:

- при заключении клиент предоставил ложные сведения

- заемщик не вносит оплату длительный срок

В последнем случае финансовая компания подает на расторжение, если оплата не поступала более 90 дней. Клиенту будет предложено погасить задолженность в кротчайшие сроки. Если этого не произойдет, то квартира будет продана, а долг погашен.

Как выбрать банк: самые выгодные программы

Поскольку договор оформляется на длительный срок, к выбору кредитора и программе следует подойти крайне ответственно. Что касается банка, то стоит обратить внимание на:

- сколько финансовая компания представлена на рынке

- наличие офисов и филиалов на всей территории РФ и за ее пределами

- наличие лицензии

- финансовые показатели и награды (информация доступна на официальном портале)

Ипотечное кредитование – удобный и быстрый способ , дом или комнату.

На первый взгляд оформление такого варианта кредита достаточно простое, однако ипотека имеет множество подводных камней: требования к заемщикам, квартире, зданию, уровню доходов и возрасту клиента банка достаточно высоки.

Кроме того, обязательна оценка имущества и страхование кредитуемого.

Что это за форма кредитования?

Ипотека – вид кредитования для приобретения недвижимости, в котором последняя выступает залогом перед кредитором . Заемщику выдается сумма денег, оформленная в виде кредита.

Он обязуется регулярно погашать ее частями вместе с процентами, а гарантией выплат и служит недвижимое имущество – квартира, частный дом, автомобиль, участок земли.

Ипотека в условиях стабильно высоких цен на жилье является чуть ли не единственным способом приобрести квартиру или дом для многих граждан России. Срок такого кредита высок: выдается на 5, 10, 20 и более лет .

При этом в процессе оформления придется обращаться не только в , но и в другие организации: страховые, оценочные.

Ипотечное кредитование имеет несомненные преимущества для заемщика:

Есть и недостатки:

- Переплата. Пользование заемными средствами – платная услуга. И чем больший срок этой «аренды», тем больше в итоге придется переплатить.

- Комиссии, штрафы, пени, дополнительные платежи.

- Достаточно большой пакет документов для оформления кредита.

- В большинстве банков для получения ипотеки требуется внести первоначальный взнос.

Условия получения кредита

Условия ипотеки различны в зависимости от , но в целом они таковы:

Обязательным является страхование жизни, трудоспособности, здоровья, объекта ипотеки.

Сама недвижимость обязательно оценивается независимыми экспертами. Расходы при этом несет заемщик .

Требования к заемщикам

Любой гражданин, соответствующий установленным банком требованиям, может без проблем оформить ипотеку:

В идеальном варианте кредитуемый должен иметь следующие характеристики:

- Заявитель имеет собственные средства, чтобы внести первый взнос.

- Зарплата (или иной официальный доход) выше ежемесячного платежа минимум в 2 раза .

- Ипотека оформляется на квартиру вторичного рынка в новом доме.

- У заемщика есть другое ценное имущество: автомобиль, квартира, .

- Заявитель имеет полную семью, в которой нет большого количества иждивенцев, и оба супруга работают официально.

- Официальный стаж на одном (последнем) месте работы более 2–3 лет .

- Имеются поручители, которые могут подтвердить свою платежеспособность документально.

- Нет других непогашенных кредитов или займов МФО.

Какое жилье можно приобрести по данной программе?

Основное требование к недвижимости, которая приобретается в ипотеку, - ее рентабельность . Она важна, потому что выступает залогом и в случае непогашения банк вынужден будет ее продать.

Поэтому требования к квартирам и домам под ипотеку следующие:

Особое внимание банк уделяет состоянию квартиры . Сложности могут возникнуть, если жилье находится в домах барачного типа, коммуналках, старых зданиях. Оптимальным вариантом будет квартира в новостройке.

Во многих банках можно получить отказ в ипотеке, если приобретаемое на заемные средства жилье располагается в здании, возведенном до 1957 года.

К самому многоквартирному или обычному дому также предъявляются определенные требования:

- Если речь идет о деревянном или садовом доме, он должен быть возведен не раньше 1990 года.

- Этажность МКД – не менее 4 этажей, или меньше, если он построен после 1991 года.

- Дом не состоит на учете на капремонт, не аварийный и не подлежит сносу или реконструкции.

- Деревянные дома, садовые домики, а также строения и здания с деревянными перекрытиями редко могут стать предметом ипотеки – потребуется положительный ответ оценщика о состоянии дома.

- Фундамент дома должен быть выполнен из кирпича, бетона или камня.

Правовой статус приобретенного жилья

Сразу же после покупки квартиры или дома в ипотеку заемщик приобретает законное право собственности . Однако при оформлении свидетельства в Росреестре на недвижимость накладывается обременение в виде .

До даты полного погашения долга нельзя осуществлять с квартирой такие действия:

Теоретически эти операции осуществимы: необходимо получение письменного согласия залогодержателя-банка . Но на практике редко идут навстречу заемщикам в этом вопросе, поскольку риск невозврата долга возрастает.

Регистрировать в Росреестре необходимо:

- договор ипотеки;

- залоговый договор.

Если говорить о квартире в строящемся здании (), такая ипотека является для банка еще более рискованной. Процентные ставки для таких кредитов всегда завышены.

Собственником заемщик становится только после ввода дома в эксплуатацию, а банк – залогодержателем. До этого момента у кредитора нет гарантий возврата , поскольку и квартиры фактически нет.

Специальные программы

Большинство крупных банков предлагают заемщикам специальные условия кредита в зависимости от статуса клиента, которые оформляются в рамках особых программ ипотечного кредитования.

Ипотека для военнослужащих

Участвовать в данном виде ипотеки могут те, кто служит по контракту, заключенному после 2005 года

. При этом используется накопительная система.

Участвовать в данном виде ипотеки могут те, кто служит по контракту, заключенному после 2005 года

. При этом используется накопительная система.

После подачи заявления в конце года на специальный счет военного поступает фиксированная сумма в рублях. Средства имеют целевое назначение – покупку жилья в любом городе РФ.

Если этих средств не хватает, можно оформить ипотеку или доложить собственные сбережения.

В столице действует схожая программа для тех военнослужащих, которые отправлены в запас, но отслужили не менее десятилетия. Им выдаются сертификаты равные по стоимости квартире, которые в течение 9 месяцев (ранее полгода) нужно использовать.

Госпрограмма «Молодой семье – доступное жилье»

В рамках программы кредит предоставляется молодым (до 35 лет) родителям одного или более детей или просто супружеской паре. Этой ипотекой можно воспользоваться только один раз .

Обязательным является состояние на учете для граждан, нуждающихся в улучшении условий проживания.

Предъявляются и дополнительные требования:

- количество метров квадратных на человека в семье должно быть меньше нормы;

- жилье может быть признано аварийным;

- должен соответствовать уровень дохода и так далее.

Программа «Строим вместе»

Данная ипотечная программа основана на предоставлении банковского кредита на строительство частного дома.

Данная ипотечная программа основана на предоставлении банковского кредита на строительство частного дома.

Создается паевой фонд, заемщики вносят средства. Как только собирается от 30 до 60% нужной суммы, строительный кооператив добавляет недостающую часть и начинает оформлять документы.

Жилье становится залогом ЖСК. Кредит выдается на 15–20 лет .

Ипотека в РФ набирает обороты. Уже более миллиона семей смогли обзавестись собственными квартирами и домами с ее помощью. предлагаются новые программы, упрощают процедуру сбора документов и подачи заявления, предлагают низкие проценты и дополнительные бонусы.

Видео: Что такое ипотечное кредитование в России?

В видеосюжете рассказывается, что представляют собой ипотечные кредиты, выдаваемые банками в России.

Развенчиваются наиболее популярные мифы, касающиеся приобретения жилья в ипотеку. Даются советы, как минимизировать риски при оформлении подобного кредита и попасть в долговую яму.

Тема ипотеки постоянно на слуху. Но не все понимают, что такое ипотека, а без этих знаний можно лишиться не только жилья в перспективе, но и остаться без имеющегося в собственности объекта недвижимости.

Ипотека: что это такое и как ее взять

На вопрос что это такое, ответ таков: ипотека - форма залога, когда должник закладывает, находящееся в его собственности, недвижимое имущество. Это гарантия возврата задолженности для кредитора. В этом суть и точное определение ипотеки. Зная, что такое ипотека на квартиру, вы должны понимать, что в случае ухудшения финансового положения или полной потери платежеспособности, можете потерять свою недвижимость.

Выразить простыми словами, что это такое ипотека, можно следующим образом: вы подписываете договор ипотечного залога, получаете деньги, ежемесячно выплачиваете кредитору сумму, обозначенную в договоре. Недвижимое имущество, которое вы отдали в залог, попадает под ипотеку. В качестве залога банку можно предоставить:

- жилой дом;

- участок земли;

- дачу;

- квартиру;

- другие объекты.

Если договор будет нарушен клиентом, то банк становится собственником недвижимости и может ее продать, чтобы не оказаться в убытке. Такая схема является основой ипотечного рынка в России. Основной документ, которым руководствуются финучреждения при составлении ипотечных договоров, является закон, принятый в 1998 г. Он так и называется - «Об ипотеке».

Основные характеристики ипотечного кредита:

- выдача на длительный срок (5-50 лет);

- назначение;

- относительно низкие процентные ставки;

- оформляется в строгом соответствии с ипотечным законодательством.

Сам предмет залога принадлежит заемщику, но права распоряжаться им самостоятельно он не имеет. Кредитная организация имеет полномочия использовать его по своему усмотрению в случае возникновения проблем с погашением долга.

Виды ипотечных программ

Из того, что нужно знать про ипотеку, важными являются сведения о видах ипотечных программ:

- стандартные;

- социальные;

- «Молодая семья»;

- для военнослужащих.

Виды стандартной ипотеки

Банки, конкурируя между собой, предлагают множество программ под самыми разными названиями, отражающими способ получения ипотеки или цель. Часто то, что понимают под ипотекой в обиходе - это деньги, предоставленные под залог, и их необходимо возвращать, иначе банк лишит вас предмета залога. Наиболее востребованными являются следующие виды ипотеки (ипотечных займов):

- На покупку жилья на вторичном рынке. Привлекает этот вид оптимальными процентами, относительно небольшим сроком оформления, приемлемыми для большинства условиями. Отличается от других видов требованием обязательного титульного страхования.

- На недвижимость, находящуюся в процессе строительства. Жилье можно купить на этапе строительства, но застройщика должен одобрить банк. Процентная ставка здесь самая высокая, но само жилье оценивается несколько ниже.

- На приобретение участка земли. Заемщик отдает банку в залог равноценную по стоимости недвижимость, а на приобретенном участке может начать новое строительство. Пока ипотека не будет погашена, у финучреждения находится в залоге все, что застройщик возвел на приобретенном участке.

- На строительство дома. Можно получить деньги под залог, если у человека имеется собственный участок под застройку. При рассмотрении заявления принимают во внимание принадлежность земли к конкретной категории. В залог идет участок, возводимое жилье и другие сооружения, находящиеся на земле.

- На недвижимость за пределами города. Программа предусматривает приобретение загородного дома, таунхауса или коттеджа. Обычно такое жилье находится в экологически чистой зоне, а предложения разрабатывают кредитные организации совместно с застройщиками.

Социальная ипотека

На этот вид ипотеки могут рассчитывать малоимущие слои населения, числящиеся в очереди на получение жилплощади:

- молодые семьи с двумя и более детьми;

- семьи, где живет инвалид, поставленный на учет до 1 января 2015 г.;

- работники культуры, спорта, соцзащиты;

- ветераны;

- работники научных центров с государственным статусом;

- сотрудники оборонно-промышленного комплекса.

Социальная ипотека значит, что государством осуществляется финансовая поддержка заемщиков по выполнению обязательств перед банком.

Субсидируется социальный заем несколькими способами:

- государственное жилье продается по заниженной цене;

- дотируются проценты по кредиту;

- предоставляется субсидия на часть ипотеки.

Решение о применении той или иной формы социальной ипотеки принимают региональные власти.

Ипотека для молодой семьи

Ответим на вопрос: что такое ипотека для молодой семьи на жилье в России? Фактически это та же социальная ипотека, но предназначена на обеспечение собственной жилплощадью молодых семей. Предельный возраст, позволяющей отнести молодоженов к этой категории- до 35 лет. Здесь сами условия ипотеки не являются льготными, а помощь выражается в предоставлении государственной субсидии и возможности использовать материнский капитал.

Молодожены могут воспользоваться даже стандартным видом ипотечного жилищного кредитования. Если жилплощадь, где прописана семья, не соответствует минимально допустимым нормам в расчете на 1 человека, то может иметь место государственная субсидия. Размер, выдаваемой суммы варьирует в пределах от 30 до 35% от нормативной стоимости приобретаемых квадратных метров.

Военная ипотека

Претендовать на получение этого вида ипотечного кредита могут военнослужащие-контрактники, являющиеся участниками специальной накопительной программы ипотечного кредитования, рассчитанной на военных. Что же представляет собой ипотека для военных? На счет военнослужащего в рамках программы НИС, регулярно поступают и индексируются определенные суммы. Когда срок контракта заканчивается, человек может направить накопившиеся средства на приобретение жилья, погасив ими первоначальный взнос или часть ипотечного кредита.

Оформляется ипотека на 25 лет максимум. К окончанию этого срока армейцу должно исполниться не более 45 лет. Средний процент - около 12,5, наибольшая сумма 2 400 000 р.

Часть долга можно погасить материнским капиталом или за счет льготного потребительского кредита, полученного дополнительно.

Взять столь большие средства в долг - это не тот вопрос, который можно решать спонтанно. Необходим взвешенный подход, максимальная ответственность и четкое представление, что это такое ипотека и как ее взять с минимальными рисками:

- Если вы выбрали кредитную организацию, то соберите о ней информацию.

- Внимательно ознакомьтесь со всеми документами.

- Делайте ксерокопии или снимайте документы на камеру мобильника.

- На ознакомление с договором приходите если не с юристом, то хотя бы с рассудительным помощником.

- Попросите сразу представить все документы, которые подлежат подписанию. Так вы сможете сопоставить их и внимательно прочитать.

Не всегда следует доверять цифрам, напечатанным в рекламных буклетах, лучше лично узнайте о реальных условиях предоставления займа:

- сравните процентные ставки, рассчитайте, во что обойдется заем, воспользовавшись ипотечным калькулятором;

- узнайте, есть ли возможность досрочного погашения и не возьмут ли за это дополнительную комиссию;

- выясните, какие комиссионные берут за банковские транзакции;

- изучите все нюансы условий, на которых осуществляется страхование, не увеличится ли процентная ставка, если вы откажетесь страховаться на добровольных условиях;

- прочитайте, на каких условиях финансовая организация применяет радикальные меры к заемщику из-за просроченных платежей.

5 основных условий для получения ипотечного кредита

Получить заем в банке непросто. Кредитные компании выдвигают много требований. Вот основные из них:

- Возраст - начиная с 21 года на день получения кредита и 65 лет на время полного погашения.

- Стабильная работа - на последнем месте не менее полугода.

- Уровень дохода - месячный его размер должен быть большим в 2,5 раза, чем регулярный месячный взнос. Учитывается не только заработок заемщика, но и его семьи.

- Подтверждение наличия суммы, необходимой для начального взноса. Обычно это от 10 до 30%.

- Созаемщики - нужны, когда размер дохода самого заемщика не удовлетворяет банк.

Что нужно знать, беря ипотеку

Намереваясь заключить договор на покупку жилья в долг, нужно знать о преимуществах и недостатках. Основными для вас являются 3 ключевых фактора - размер, срок, ставка. Преимущества выражаются в следующем:

- Вопрос жилья или другой покупки решается оперативно.

- Льготные ипотечные договоры экономически выгодны.

- Надежное вложение средств, т. к. если приобретена недвижимость, то она имеет тенденцию дорожать.

Отрицательные стороны ипотеки:

- Собственник ограничен в правах. Пока долг не погашен, он ничего не может сделать без разрешения кредитора.

- Большая переплата, первоначальная стоимость жилья или другого объекта возрастает почти в 2 раза на момент погашения долга.

- Выплата ежемесячных взносов на протяжении длительного срока.

- Невыполнимые, для некоторых потенциальных заемщиков, требования со стороны финучреждений.

- Постоянная угроза форс-мажорных обстоятельств, при которых недвижимость можно потерять.

Расплатившись полностью с долгом, не забудьте проконтролировать, чтобы банк вернул вам предмет залога официально в соответствии с договором.

Легко ли получить одобрение

Банки не одобряют ипотеку для покупки квартиры каждому обратившемуся. Тщательно проверяется жилье, которое покупается при помощи банковского учреждения клиентом и кредитная история человека.

Не получит одобрения тот, кто имел несвоевременно погашенные займы в любом кредитном учреждении. Отрицательно скажется и наличие у обратившегося непогашенных штрафов или задолженностей перед бюджетом. Сложно получить одобрение при маленьких доходах. Зная, что такое ипотека на жилье, необходимо иметь официальный источник дохода. Еще одним обязательным требованием станет страховка квартиры.

Как получить одобрение на выгодных условиях: 3 нюанса

Нюансы оформления ипотеки на жилье в различных банках неодинаковы. Условия предоставления ипотечного кредита тоже:

- некоторые банки предоставляют на выгодных условиях кредиты для покупки жилья определенных застройщиков;

- значительно меньшим станет процент по ипотеке при большом первоначальном взносе;

- более выгодными будут условия кредитования и для клиентов банка (получающих зарплату на карточку).

Какие документы понадобятся?

Оформляя ипотеку, что это – знать важно, но ничуть не менее важно понимать, какие документы понадобятся. Базовый список документов для получения ипотечного кредита выглядит так:

- Заявление. Его можно заполнить как на месте в отделении банка, так и заранее, скачав с официального сайта кредитного учреждения.

- Анкета банка - у разных банков она будет выглядеть по-своему.

- Копия паспорта заявителя (для сверки надо будет предъявить оригинал).

- Копия свидетельства ИНН.

- Ксерокопия СНИЛС (свидетельство о пенсионном страховании в виде зеленой ламинированной карточки).

- Для мужчин призывного возраста - копия военного билета.

- Если заявитель состоит в браке - подтверждающие это документы, а также брачный контракт при его наличии.

- Свидетельства о рождении детей, если таковые есть.

- Документы об образовании заявителя - дипломы, сертификаты и так далее.

- Бумаги, подтверждающие уровень доходов по месту работы и из других источников - алименты, средства от сдачи недвижимости, финансовая помощь и прочее.

Редкий банк ограничивается таким скромным перечнем. Как правило, к нему добавляется что-то еще, нужное для ипотеки, что значит, что дополнительные бумаги повысят шансы на оформление кредита.

Возможные варианты:

- Паспорта всех ближайших членов семьи, свидетельства о смерти на уже ушедших в мир иной.

- Копии пенсионных удостоверений и справки о размере пенсионных выплат на нетрудоспособных пожилых родственников (родители, бабушки и дедушки).

- Справка из паспортного стола о регистрации по месту жительства.

Наличие какого-либо ценного имущества (другой недвижимости, автомобиля или другого транспортного средства и так далее) будет большим преимуществом, повышающим вероятность одобрения ипотеки на нужную сумму. Так что в и без того уже обширный перечень бумаг следует включить документы, подтверждающие право владения таким имуществом - свидетельство о собственности, договор купли-продажи, выписки из соответствующих реестров и прочее. При наличии счетов в других банках надо будет предоставить выписки движения средств по ним.

Отдельные кредитные организации могут запросить чеки об оплате коммунальных услуг по текущему месту жительства для оценки платежеспособности и благонадежности клиента. Для предпринимателей к перечню добавляются уставные документы их предприятий, бухгалтерские выписки и иные бумаги, подтверждающие, что бизнес доходен и достаточно устойчиво развивается.

Если для первого взноса или оплаты части кредита будут использоваться средства материнского капитала, то к списку документов добавится сертификат на него. Помимо этого, потребуется получить в отделении Пенсионного Фонда справку, где будет указан остаток средств этого капитала.

Сроки, проценты и прочие нюансы

Оформляя ипотеку на квартиру, важно помнить, что для ее получения существует возрастной ценз. Однозначно не дадут кредит на жилье тому, кто не достиг 21 года. Предельный возраст тех, кому одобрят ипотеку, варьирует. Ипотечный кредит для приобретения дома или квартиры является долгосрочным и может выплачиваться в течение 30 лет. Банк учитывает обеспечение клиента средствами для погашения обязательств.

Чем выше , тем более выгодными будут условия погашения. Важно при составлении договора обращать внимание на очередность погашения платежей и возможность выплатить сумму долга досрочно. Сразу оговариваются возможность воспользоваться отсрочкой платежа и условия ее предоставления.

Частично обязательства перед банком могут быть погашены за счет средств материнского капитала. Особые условия предоставления займа и у военнослужащих.

Благодаря государственной поддержке проценты на приобретение квартиры в новостройках ниже, чем на жилье вторичного рынка. Это также стоит учитывать. Такая ипотека в простых словах будет иметь более выгодные и привлекательные условия.

Всегда следует помнить, что отказ на одобрение в одном из банков не означает, что получение займа в другом невозможно. Обратиться за получением одобрения можно в несколько банков, выбрав для себя в итоге оптимальный вариант. Желание иметь собственный угол может стать реальностью. Главное, подойти к выбору разумно, вооружившись всей необходимой информацией, понимая, что это такое – ипотека – и как грамотно с ней работать.

Что такое ипотека и в чем её главные преимущества? Как рассчитать ипотечные выплаты по процентной ставке (онлайн)? Какие банки предлагают лучшие ипотечные программы в Москве?

Здравствуйте, уважаемые читатели бизнес-журнала «ХитёрБобёр»! С вами Денис Кудерин.

Тема новой публикации – Ипотека. В статье будет сделан подробный обзор данного понятия и рассмотрены все преимущества, виды и условия ипотечного кредитования.

Материал будет полезен всем, кто собирается приобрести жильё в ипотеку (неважно – в ближайшем или отдаленном будущем), а также тем, кто хочет повысить уровень своей финансовой грамотности.

А теперь – обо всем по порядку!

1. Что такое ипотека – определение и суть

Ипотека – разновидность залога, который служит страховкой для кредитора, дающего деньги в долг. Залогом выступает приобретаемое заемщиком имущество – как правило, это недвижимость (квартира, дом, коттедж, доля в квартире).

Само имущество остаётся в собственности покупателя, но кредитор в случае нарушения долговых обязательств вправе отсудить его в свою пользу.

Собственник не имеет права распоряжаться жильём (продавать, дарить, обменивать) без разрешения кредитодателя на подобные операции.

Профессиональную помощь в выборе ипотеки оказывают Ипотечные Агентства и Центры, которые имеются в каждом крупном городе.

2. Виды ипотеки

Есть несколько вариантов классификации ипотеки. Два принципиально разных типа – залог под приобретаемую недвижимость и залог под уже имеющееся в собственности жильё.

Другой критерий различия касается вида приобретаемого жилья.

В частности, по ипотеке можно приобрести:

- квартиры в новостройках или строящемся доме;

- квартиры на вторичном рынке;